公務員が資産運用をするなら、つみたてNISAやiDeCoがおすすめなのかしら?

具体的なつみたてNISAやiDeCoの特徴やメリットは何?

一時期話題となった「老後2,000万円問題」の影響を受けて、最近では公務員でも資産運用を積極的に行う人が増えてきました。

老後生活に必要な資金を考えると、退職金や公的年金では不十分であり、個人で資産を運用する必要性があります。

それは公務員も同じであり、国が設けているつみたてNISAやiDeCo等を活用して、個人で年金を運用しながら老後に必要なお金を確保しなければいけません。

この記事では公務員におすすめの資産運用として、つみたてNISAとiDeCoに関して初心者でも分かりやすく解説しています。

最後まで読んでいただくことで、双方の制度に関して正しい知識を身につけることができるでしょう。

貯金するのが大好きな日本人の国民性を考えると、投資はリスクがあって危険だと思う人も多いです。

しかし、つみたてNISAやiDeCoを活用することで、リスク分散が行える上に資産も複利で増やせて、節税効果も期待できますので使わない手はありません。

公務員の投資に”つみたてNISA”と”iDeCo(イデコ)”がおすすめな理由

公務員の投資につみたてNISAやiDeCoがおすすめな理由としては、以下のような項目が挙げられます。

- 投資初心者でも簡単に始められる

- 投資に関する知識やスキルがそれ程必要ない

- 続けるのが苦手な人でも継続して資産運用できる

- 本業に支障が出ない

- 少額からコツコツ投資できる

- ドルコスト平均法でリスク分散できる

- 節税効果が期待できる

つみたてNISAやiDeCo等は、国が勧めている税制優遇措置のための制度です。

簡単にいったら「税金は優遇するから、元本は自分達で準備してね」ということであり、主に金融庁が厳選した投資信託(または一部ETF)を定期購入して資産を運用します。

投資金額もつみたてNISAは月100円から、iDeCoに関しては月5,000円から気軽に始めることができ、一度設定してしまうとその後は自動で買い付けてくれます。

毎月定額かつ長期的に買い付けることで、価格変動によるリスクを分散させる手法が「ドルコスト平均法」です。

ドルコスト平均法で定期買い付けを行うことで、リスクを分散しより効率的に資産運用を行うことができる訳です。

投資に関する知識がそれ程なくても、つみたてNISAやiDeCo等を活用することで、簡単に資産運用を行うことができます。

また、つみたてNISAやiDeCo等は、国が推進している制度なので信頼性も高く、他の投資方法と比較して安全に資産運用を行うことができます。

ネット上にも情報が多い上に、最近は関連書籍等も数多く販売されているため、まずは基本的な知識を身につけることから始めてみましょう。

公務員のつみたてNISAとiDeCoの利用率

大和総研の調べによると、iDeCoの加入率は2020年10月時点で175.6万人となっており、うち公務員の加入率は8.6%(約15万人)と非常に高いです。

ちなみに、第二号加入者数(会社員・公務員)の加入率は、85%(約150万人)と全体の大部分を占めています。

つみたてNISAに関しても、金融庁の調べによると2021年6月の段階で口座数は、302万2422口座となり前年の1.6倍。

つみたてNISAやiDeCo等の認知度が上がるにつれて、利用者も比例して年々増えてきています。

公務員の利用者も増えてきているので、同じ職場の人たちの間でも取り組んでいる人が、必ず一人はいるはずです。

公務員の退職金は年々減少傾向にある

国家公務員や地方公務員等の退職金は、年々減少傾向にあります。

2017年1月に確定拠出年金法の改正が行われたことにより、公務員もiDeCo制度を利用できるようになりました。

その背景には公務員の退職金が年々削られているため、自助努力で老後資金を確保しようという狙いがあります。

人生100年時代と囁かれている現代社会において、長い老後生活を生き抜くためには、公的年金や退職金だけでは不十分です。

そのため、iDeCoやつみたてNISA等を活用して、自助努力で老後資金を確保する必要があるといえます。

公務員ならつみたてNISAとiDeCoの併用がおすすめ

結論からいうと、公務員が資産形成を行うのであれば、つみたてNISAとiDeCoを併用するのがおすすめです。

双方は別々の制度なので、併用して使うことができます。ただし、”NISA”と”つみたてNISA”は、併用することはできません。

【参考例】

| 目的・状況 | おすすめの組み合わせ |

|---|---|

| ・手元の資金を一括で運用したい ・老後に向けてコツコツ毎月投資したい | 一般NISA + iDeCo |

| ・まとまった資金はない ・非課税制度を活用した投資がしたい | つみたてNISA + iDeCo |

表はあくまでも一例ですが、つみたてNISAとiDeCoには非課税枠の上限がどちらも定められているため、非課税枠をフル活用したいなら併用した方が良いでしょう。

どちらか一方だけでは不十分ですので、まずは併用できないか検討してみましょう。

つみたてNISAのメリット・デメリット

| メリット | デメリット |

|---|---|

| ・いつからでも投資を始められる ・自由に引き出せる ・長期的に非課税枠を利用できる | ・投資の対象商品が少ない |

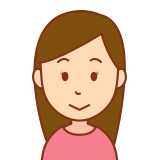

つみたてNISAは、少額から長期・積立・分散投資ができる非課税制度です。

金融庁が厳選した金融商品に投資できるようになっているため、比較的投資の初心者でも始めやすい特徴を持っています。

年間40万円までの非課税枠があるため、毎月約3万円まで積立投資ができるようになっており、20年間続けることで大きな複利効果が得られます。

ただし、翌年に非課税枠をロールオーバーすることはできません。

また”つみたてNISA”の他にも、”NISA”や”ジュニアNISA”などの種類があり、それぞれ用途や特徴が異なります。

| 種類 | こんな人におすすめ |

|---|---|

| つみたてNISA | ・毎月少しず積立投資をおこなって、長期的な資産形成を考えている ・できるだけリスクを抑えて資産運用を行いたい |

| NISA | ・短期間で売買し、譲渡益を得たいと思っている ・非課税のメリットを活かして、中長期の運用で資産形成を考えている |

| ジュニアNISA | ・子供の将来のためにまとまったお金を準備したい ・子供に対する投資教育の一環として、金融や投資の仕組みを学ばせたい ・相続税対策を検討している |

つみたてNISAは、証券会社で口座開設を行うことで、簡単に始めることができます。

証券口座を開設する際には、楽天証券やSBI証券などのネット証券を利用した方が、自動買い付け設定も容易に行えます。

iDeCoのメリット・デメリット

| メリット | デメリット |

|---|---|

| ・掛け金が全額控除される ・運用益が非課税となり再投資される ・受給時には所得控除を受けられる | ・原則60歳まで引き出せない ・各種手数料がかかる ・運用状況によって資産が増減する |

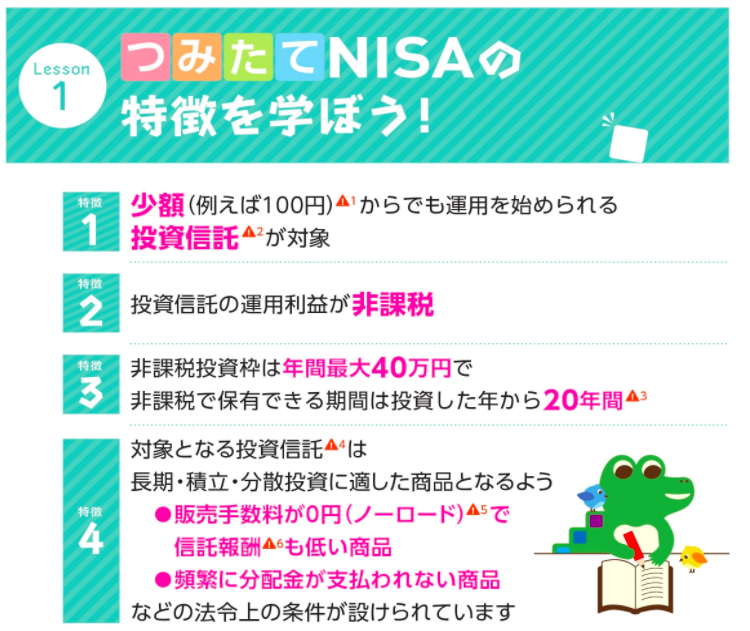

iDeCo(イデコ)とは、個人型確定拠出年金のことであり、国が提供している私的年金制度の一つです。

加入自体は任意となっていますが、公務員がiDeCoへの加入手続きを行う際には、各職場の事務所登録が完了していなければいけません。

事務所登録の手続き自体は、職場の担当者が行うものなので、一度担当者に確認してみましょう。

また掛け金に関しては公務員の場合、毎月1.2万円(年間14.4万円)までとなっています。

※参考サイト:iDeCoの該当|厚生労働省、iDeCoの仕組み|国民年金基金連合会

iDeCoは老後資金を資産運用により確保するための制度なので、活用しない手はありません。

掛け金自体は、月5,000円から1.2万円まで自由に設定することができる上に、一度設定すると自動で買い付けてくれます。

つみたてNISAとiDeCoの違い!どっちがおすすめ?

つみたてNISAとiDeCoは同じ税制優遇措置のための制度ですが、その内容や利用目的に関しては大きく異なります。

つみたてNISAの場合は、iDeCoと比較して最低投資金額が100円からと非常に低価格から取り組むことができる反面、iDeCoは5,000円からと少し高めの設定です。

また、イデコの場合は一度はじめてしまうと、原則60歳までは引き出すことができませんので、その点も考慮すべき特徴だといえます。

非課税枠をを最大限活用するのであれば、両方とも利用した方が良いでしょう。

逆にとりあえず一つずつ始めてみようと考えている方は、利用目的を明確にした上で双方の特徴を考慮し、選ぶ必要があるといえます。

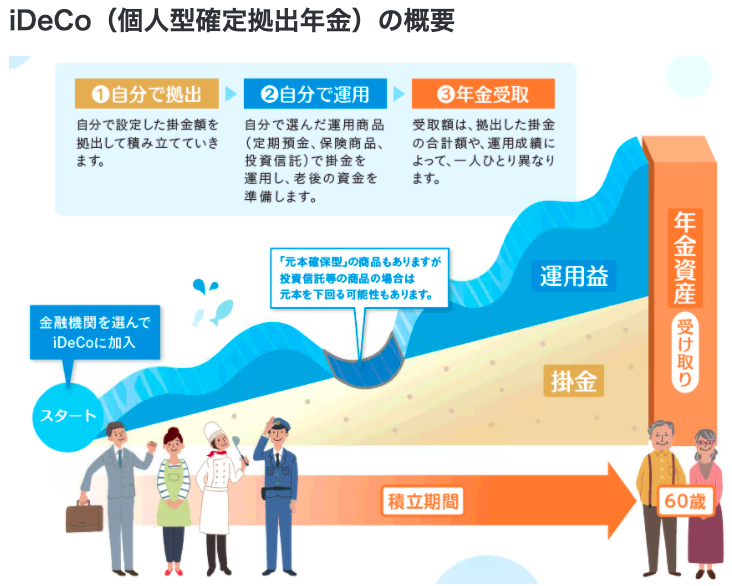

つみたてNISA・iDeCoで資産運用した際のシミュレーション

つみたてNISAやiDeCo等を活用して資産運用する際のシミュレーションに関しては、金融庁サイトや楽天証券の公式サイトで簡単に行えます。

投資はあくまでも余剰資金で行うものであり、月々の積立金額に関しては人それぞれ異なります。

つみたてNISAやiDeCo等をはじめる際には、目的を明確に定めた上でシミュレーションを行い、何年後にどのくらいの金額が見込めるのかを把握しましょう。

ただし、シミュレーションはあくまでも目安の数値に過ぎませんので、過信しすぎないようにしてください。

つみたてNISAやiDeCoを始めるのはとても素晴らしいことですが、途中で辞めてしまっては意味がありません。

極力途中で挫折しないためにも、あらかじめシミュレーションを行うことで、より数値的な目標が明確になり継続に繋がります。

公務員のつみたてNISAとiDeCoに関するよくあるQ&A

公務員のつみたてNISAやiDeCo等に関する多くの質問や悩み等の中から、特に多かった内容だけ厳選し、解答を分かりやすくまとめてみました。

取り上げている内容で気になる質問がある方は、参考にしてみてください。

記事の内容以外で気になっていることがある方は、直接FPに相談してみるのも一つの手です。

相談自体は無料で承っているFPが多いので、気軽に問い合わせしてみてください。

Q.つみたてNISAとiDeCoでは、どちらを始めるべきですか?

公務員の方で「一般NISA、つみたてNISA、iDeCo」の中から、どれを利用しようかと悩んでいる場合、まずは目的を明確にすることが大切です。

非課税制度はあくまでも手段なので、目的が抽象的だと意味がありません。

例えば老後生活が不安なので、老後資金の確保のために非課税制度を利用するのであれば、iDeCoがおすすめでしょう。

また将来は海外留学を検討しているため、留学資金を効率的に確保したいと考えているのであれば、つみたてNISAがよいでしょう。

このように目的やご自身の状況に合わせて、どちらが適しているかが変わってきます。

個人で判断するのが難しい場合は、FPにお気軽にご相談ください。

Q.つみたてNISAとiDeCoは、副業には該当しないのでしょうか?

結論からいうと、つみたてNISAとiDeCoは投資なので副業には該当しません。

公務員の副業は法律的に禁止されていますが、投資に関しては禁止されていません。

ただし、FXや短期的な株式投資、仮想通貨などの投機性が高い投資方法を行うことで、本業に支障が出る場合はやめた方がいいです。

実際に職場でスマホを活用してトレードを行っていたことが上司にバレて、懲戒処分が下された事例があります。

Q.どのような金融商品を選べばよいですか?

つみたてNISAやiDeCo等ではあらかじめ比較的、安全性が高い金融商品がプロによって厳選されています。

ピックアップされた金融商品から後は、ご自身のリスク許容度に合わせてポートフォリオを作成します。

明確にどの金融商品がおすすめであるかは明言できませんが、将来的にどの程度のリターンを望むかによって、商品選びが決まってくるでしょう。

Q.iDeCoの場合は、年末調整や確定申告での手続きが必要ですか?

iDeCoの掛け金は、所得控除の一種である”小規模企業共済等掛金控除“に該当します。

そのため、公務員の場合は年末調整の時期になると、手続きが必要になります。

【年末調整の具体例】

まとめ

公務員の投資につみたてNISAとiDeCoが、おすすめであることを解説しました。

具体的な理由に関しては、以下の通りです。

- 投資初心者でも簡単に始められる

- 投資に関する知識やスキルがそれ程必要ない

- 続けるのが苦手な人でも継続して資産運用できる

- 本業に支障が出ない

- 少額からコツコツ投資できる

- ドルコスト平均法でリスク分散できる

- 節税効果が期待できる

双方とても優れた非課税制度なので、利用目的を明確にした上で活用を検討してみてください。

つみたてNISAやiDeCo等に関してまだまだ分からない点がある、という方はライフプランニングの専門家であるFPにお気軽にご相談ください。

コメント