老後資金を無理なく貯めるには、どうすれば良いのだろうか…?

50代からでも老後資金の形成は、間に合うのだろうか?

老後生活に関して不安を抱いている人の大半が、お金に関する問題です。

日本では少子高齢化の影響もあり、今後の公的年金の増額などが見込めない他、勤め先企業の経営状況の悪化から、退職金の減給なども頻繁に行われています。

以前のように老後資金を年金と退職金だけで補うのは、既に不可能な状況にあるといっても過言ではありません。

そのため、足りない老後資金を補うためには、個人で資産形成を行う必要があります。

この記事では足りない老後資金を形成するための具体的な方法や、年代別の資産形成に対する考え方等を、分かりやすく解説しています。

最後まで読んでいただくことで、老後資金に対する問題を解決することができるでしょう。

将来必要な老後資金の目安

| 支出項目 | 平均支出額(月別) |

| 食費 | 6万5,319円 |

| 住居費 | 1万3,625円 |

| 光熱・水道代 | 1万9,905円 |

| 家具・家電用具 | 9,385円 |

| 被服及び履物 | 6,171円 |

| 保健医療 | 1万5,181円 |

| 交通・通信 | 2万8,071円 |

| 教育 | 2円 |

| 教養娯楽 | 2万4,239円 |

| その他 | 5万3,717円 |

| 合計 | 23万5,615円 |

表は総務省統計局が発表している、”高齢夫婦無職世帯”の1ヶ月間の支出内容になります。

夫65歳以上、妻60歳以上の月あたり可処分所得は、平均19万3,743円となっており、平均的な支出額を差し引くと月あたり4万1,872円の赤字です。

1ヶ月間の可処分所得(19万3,743円)ー 高齢夫婦の平均支出額(23万5,615円)

= ー4万1,872円

毎月約4万円の赤字と仮定すると、その後の30年間の老後生活で約1,440万円が不足する計算になります。

1,440万円の不足額はあくまでも生活費として必要な金額であり、万が一、病気や怪我等でイレギュラーな出費が起きた場合には、対処することができません。

とはいえ、老後資金の不足問題(老後2,000万円問題)は、あくまでも仮定の数字で算出された金額なので、全ての人に該当する訳ではありません。

老後資金が具体的にどの程度必要なのかは、自身の数字に置き換えて算出することが大切になります。

そのため、メディア等で報道されている情報を、そのまま受け取ってはいけません。

老後資金のおすすめの貯め方5選

- iDeCo

- つみたてNISA

- 個人年金保険

- 個人向け国債

- 財形年金貯蓄

老後資金を無理なく貯める方法としては、主に5つの制度を利用して取り組むのがおすすめです。

全ての制度を利用することはありませんが、自身の状況に適した制度を活用し、長期的なスパンで少額からでも取り組むことが大切です。

何もしないと確実に老後資金が不足してしまうため、少なからずどれか一つでも取り組むようにしてみてください。

iDeCo

“iDeCo”とは、個人型確定拠出年金と呼ばれており、私的年金制度の一つです。

毎月の掛け金は自身で自由に決めることができるようになっており、20歳以上60歳未満の方は誰でも一定条件を満たせば、利用することが可能です。

最低掛け金は5,000円からとなっており、その後は1,000円単位で調整が可能です。

最大掛け金は、ご自身の職業ごとに金額が異なります。

また、掛け金を活用して運用する金融商品は、自身で自由に決めることができ、運用リスクに関してもしっかりと把握しておく必要があります。

●メリット

- 掛け金は全額控除の対象となる

- 運用益は非課税となり、再投資される

- 60歳を迎えた受給時にも、税制優遇が受けられる

●デメリット

- 原則60歳まで引き出すことができない

- 掛け金の上限が決まっている

- 元本割れするリスクがある

- 一定の加入条件が設けられている

※参考サイト:iDeCo公式サイト|国民年金基金連合会

つみたてNISA

“つみたてNISA”は、2018年1月に開始された税制優遇制度の一つです。

長期の積み立て分散投資を最大20年間できるようになっており、原則年間40万円まで非課税で運用することができます。

利用条件は20歳以上という年齢制限以外には特にないため、誰でも気軽に利用できるとても利便性が高い制度です。

金融機関によっては、月額100円から積み立てることも可能となっており、投資初心者でも気軽に利用することができます。

また、iDeCoと比較していつでも引き出すことができるため、万が一お金が必要になった際には、全額引き出すこともできます。

●メリット

- 年間40万円までが非課税となる

- 投資信託の運用益が非課税となる

- いつでも引き出すことができる

●デメリット

- 元本割れのリスクがある

- 損失が出ても損益通算はできない

- 投資対象の金融商品が限定されている

個人年金保険

“個人年金保険”とは、一定期間限定して保険料という形でお金を積み立て、その後、積み立て金を元に年金をもらうという保険です。

国から委任を受けて日本年金機構が運営している公的年金とは違い、個人年金保険は一般企業が提供しているサービスの一つになります。

そのため、加入に関しても任意加入となっており、誰でも自由に利用可能です。

ただし、個人年金保険に関する商品は、企業によって内容が異なりますので、詳細を確認した上で契約するようにしてください。

●メリット

- 個人年金保険料控除を受けられる(節税効果)

- 商品によっては死亡保証も多少補える

- 自身の年金を確実に準備できる

●デメリット

- インフレによるリスクがある

- 中途解約すると元本割れする可能性がある

個人向け国債

“国債”とは、国が発行している債権のことであり、”個人向け国債”とは、個人が購入しやすいようにした国債のことです。

個人向け国債と購入するということは、いわば国に対してあなたのお金を、一定期間貸し出すということになります。

国債の種類としては、金利変動型と固定金利型2つの計3つに分かれており、長期間投資すればするほど、金利の変動リスクは高いです。

また、個人向け国債は、証券会社や銀行等で気軽に購入できるようになっており、購入する種類に関係なく最低金利として0.05%が保証されています。

●メリット

- 元本は保証されている

- 普通預金よりも金利が高い

●デメリット

- 発行後最低1年間は換金できない

- 他の投資商品と比較すると利率が低い

※参考サイト:財務省|個人向け国債窓口

財形年金貯蓄

“財形年金貯蓄”とは、企業が社員に対して提供している資産形成のための制度の一つであり、毎月の給料から天引きして貯蓄する制度です。

毎月積み立てたお金は、提携先の金融機関で管理・運用されます。

また、タイプとしては”財形年金貯蓄”や”一般財形貯蓄”、”財形住宅貯蓄”の3つが用意されており、それぞれ目的に合わせて選択することができます。

中でも財形年金貯蓄は、老後資金の形成を目的としたタイプであり、積み立てた金額は60歳以降に年金として受け取りが可能です。

●メリット

- 給与から天引きされるため、確実に貯蓄できる

- 利子等に非課税処置が受けられる

●デメリット

- 年金以外の目的で払い出すと、非課税処置がなくなる

- 利用者は満55歳未満の勤労者で、他に財形年金契約をしていない人のみ

※参考サイト:独立行政法人勤労者退職金共済機構|勤労者財形事業本部

年代別の老後資金の形成に対する考え方

| 年代 | 平均貯蓄額 | 平均借入額 |

| 29歳以下 | 154万8,000円 | 263万4,000円 |

| 30~39歳 | 403万6,000円 | 865万7,000円 |

| 40~49歳 | 652万円 | 862万1,000円 |

| 50~59歳 | 1,049万6,000円 | 581万6,000円 |

表は年代別の平均貯蓄額と、平均借入額を表したものです。

貯蓄額はあくまでも目安ですが、現時点で自身が該当する年齢の平均値に達していない場合は、一度収支の見直しを行った方が良いといえます。

また、年代別に資産形成に関する考え方も異なるため、銀行預金だけではなく、自身の年齢に適した資産運用を行うべきでしょう。

資産運用の方法は、ご自身の年齢やライフステージによって異なります。

そのため、周りで流行っている資産運用の方法が必ずしも、あなた自身に適しているとは言い難いです。

30代の資産形成

若い時期は収入がさほど多くない代わりに、自由に使えるお金がとても多いと言えます。

そのため、毎月の給料を全て使い切るのではなく、少額からでも”つみたてNISA”や”iDeCo”等を活用して、資産運用を行うべきでしょう。

特に30代は結婚する人が多い年代なので、老後資金だけではなく、結婚式や住宅購入などの資金としても、蓄えておくことが大切です。

40代の資産形成

40代は子供の教育費や、住宅ローンの支払いなどが多くなる時期です。

思わぬところで出費が重なったりして、思うように資産形成を行うことができないことが多いため、より家計の面での工夫が必要となります。

また、多くの親が子供の将来のことを優先しがちですが、自身の老後資金を最優先に考えても問題ありません。

子供は自立すればいくらでも働いて稼ぐことができます。

教育費用などが心配な方は、日本学生支援機構等の活用を検討してみてください。

50代の資産形成

50代になるとより退職後の老後生活を、具体的に考えていかなければなりません。

限られた年金額と退職金だけでは、ゆとりある老後生活を送るのは難しいため、50代からでも“NISA”や”投資信託”等を活用して、資産運用を行う必要があるといえます。

ただし、他の若い年代と比較して、あまりにもリスクが高い投資はできませんので、安全性重視の判断が求められます。

老後資金を形成する際の4つの注意点

- 投資商品のリスクを理解する

- 若い人は長期投資でコツコツ取り組む

- 金融リテラシーを若いうちから身につける

- 老齢基礎年金の”繰下げ受給”も考慮しておく

老後資金を形成するにあたり、主に4つの注意点が挙げられます。

投資はお金を増やすこともできますが、一歩間違えると大きく減らすことにもなりかねません。

実際に投資を行う際には、十分にリスクを理解した上で取り組むことが求められます。

投資商品のリスクを理解する

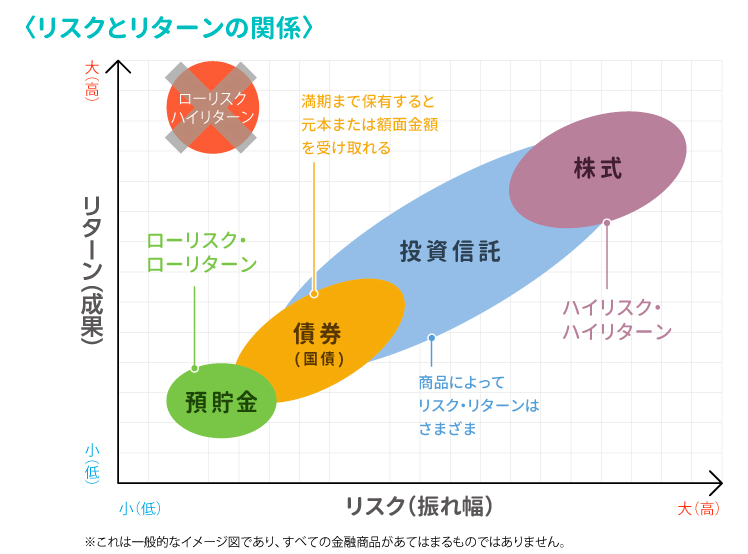

投資の世界には、様々なリスクが存在します。

リターンとリスクは比例しているため、大きなリターンを得ようとすれば、それだけリスクも大きくなります。

例えば仮想通貨のビットコインを例に挙げると、通貨(ドル円)と比較して約3〜5倍のボラティリティーがあるため、ハイリスクハイリターンの投資商品です。

老後資金の形成を行うことを考えた場合、ハイリスクハイリターンの投資商品よりも、できるだけローリスクローリターンの商品で、長期的に投資するのが得策です。

リスク許容度は人によって異なるため、どの程度のリスクまで許容できるか考慮しておきましょう。

また、無理に短期間でハイリターンを狙うよりも、将来長い目でみて高いリターンが臨めるような投資商品を、選ぶことをおすすめします。

若い人は長期投資でコツコツ取り組む

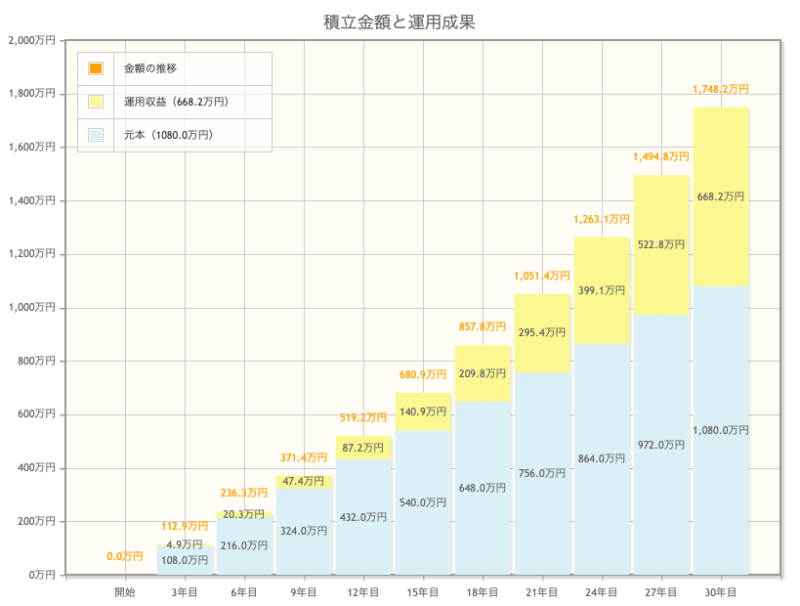

グラフは20歳から50歳まで、30年間毎月3万円を積立投資した場合に得られる金額です。

想定利回りを年率3%と仮定した場合、最終的に50歳で受け取れる最終積み立て金額は、約1,700万円になります。

また、運用益は668万円ですので、元本1080万円と比較すると、元本の半分以上増えたことになります。

20代30代の若い人は一発大きなリターンを得ようとせずに、長期的なスパンで少額からでも積立投資を行うことをおすすめします。

投資は取り組む期間が長ければ長いほど、より大きな複利の恩恵を受けられるため、できるだけ若いうちから始めるのが得策です。

仮に50代から投資を始めて資産形成した人と、20代で少額からでもコツコツ積立投資を行なっていた人とでは、20代の方が得られる運用益は大きくなります。

金融リテラシーを若いうちから身につける

| 国籍 | 現金・預金 | 株式・投資託・債券等 | 保険・年金その他 |

| 日本 | 54% | 14% | 32% |

| アメリカ | 14% | 51% | 35% |

| EU諸国 | 35% | 28% | 37% |

日本人は諸外国と比較しても金融投資に対して悲観的であり、いまだに「投資は危ないもの」だと思っている人が多い傾向にあります。

その証拠に日本銀行の資料によると、諸外国と比較して圧倒的に資産の割合として、現金・預金が多いです。

逆に、アメリカでは株式や投資信託、債権等の割合が50%を占めており、積極的に資産運用を行なっていることが伺えます。

資産形成を行うためには、まずは投資に対する理解を深め、金融リテラシーを若いうちからしっかりと身につけることが大切です。

老齢基礎年金の”繰下げ受給”も考慮しておく

| 請求時の年齢 | 増額率 |

| 66歳0ヵ月~66歳11ヵ月 | 8.4%~16.1% |

| 67歳0ヵ月~67歳11ヵ月 | 16.8%~24.5% |

| 68歳0ヵ月~68歳11ヵ月 | 25.2%~32.9% |

| 69歳0ヵ月~69歳11ヵ月 | 33.6%~41.3% |

| 70歳0ヵ月~ | 42.0% |

老後資金をより多く確保するためには、公的年金の受給時期を繰り下げるのも一つの手段です。

原則65歳から年金の受給が開始されますが、申請することで70歳まで繰り下げることが可能です。

繰下げ受給を行うことで、最大42%増額させることができます。

年金の繰下げ受給は余談となりますが、知っているのと知らないのでは大きな違いですので、しっかりと把握しておきましょう。

まとめ

老後資金のおすすめの貯め方として、5つの方法を分かりやすくご紹介しました。

- iDeCo

- つみたてNISA

- 個人年金保険

- 個人向け国債

- 財形年金貯蓄

全ての制度を利用する必要はありませんが、どれか一つでも利用しないことには、現状ゆとりある老後生活を送るのは難しいといえます。

記事を読んでも不安な人は、一度ライフプランニングの専門家でもある、FPに相談することをおすすめします。

コメント