相続税の申告有無に関わらず、相続が発生した時には相続税の「税務調査」の対象となる可能性があります。

税務調査と聞くと国税局査察部「マルサ」を思い浮かべる方もいらっしゃるかもしれませんが、マルサの査察は「強制調査」で悪質かつ巨額の脱税に対して行われます。

一方で通常の「税務調査」は任意で行われ、一定の調査内容・期間・手順により申告漏れ・や無申告を調査・確認します。多くの場合、申告漏れや無申告であると資料から判断された時に調査が行われます。

相続税の税務調査とは一体どんな内容で、いつ頃どの位の割合で来るのでしょうか?

本記事では相続税の税務調査の概要、割合と実態、対象者と時期・方法・対策を解説していきます。

相続税の税務調査が気になる方、FPなど資格の勉強をされている方はぜひご覧ください。

相続税の税務調査とは

日本では税金を納める人が、自ら税務署へ申告を行う「申告納税制度」が採用されており計算・申告・納付は自身で行う事とされています。

相続税は基本的に基礎控除額である「3000万円+600万円×法定相続人の数」を超えた時に納める義務が生じ、被相続人が亡くなったことを知った日の翌日から10ヶ月以内に管轄の税務署に申告・納付します。

(配偶者控除などその他の控除で申告の必要が無いケースもあります。)

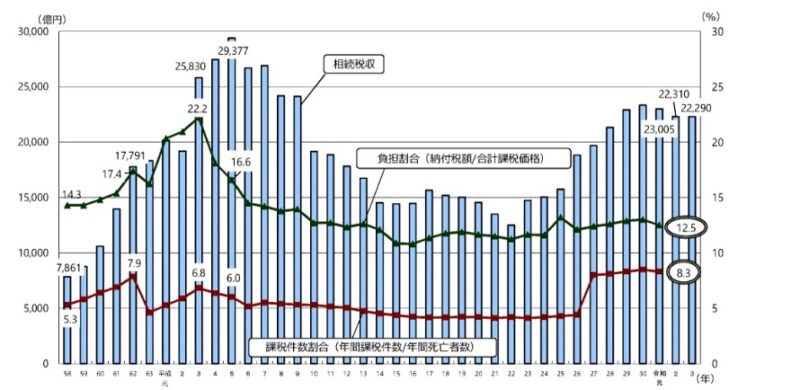

2015年度より相続税の基礎控除額が実質引き下げになったことから、相続税の課税件数割合(税金の対象となり納める件数の割合)・負担割合が増加しています。

2021年には全体のうち8.3%の方が相続税を納付しています。

相続税を含む税金の申告内容が正しいかを各種書類や情報照会などから確認し、申告内容に誤りが認められた場合や、申告する義務がありながら申告していなかったことが判明した場合に、修正申告を求めることを税務調査と呼びます。

税務調査の割合と実態

相続税の税務調査の割合は約20%、およそ5人に1人は対象となる可能性があります。

申告書に不備がある場合や相続財産の価額、納める税金の額が多い時には税務調査の対象となる確率が上がる傾向があります。

国税庁が公表した「令和元事務年度における相続税の調査等の状況」による相続税の実地調査の結果は以下の通りになっています。

| 項目/年度 | 2018年 | 2019年 |

| 実地調査件数 | 12,463 | 10,635 |

| 申告漏れ等の⾮違件数 | 10,684 | 9,072 |

| ⾮違割合 | 85.7% | 85.3% |

| 重加算税賦課件数 | 1,762 | 1,541 |

| 申告漏れ課税価格 | 3,538億円 | 3,048億円 |

| 申告漏れ課税価格(実地調査1件当たり) | 2,838万円 | 2,866万円 |

| 追徴税額(実地調査1件当たり) | 568万円 | 641万円 |

申告漏れによる追徴課税などは2018年、2019年共に85%を超えています。

相続税の税務調査、対象者・時期、流れは?

相続税の税務調査の内容は預貯金の入出金や株式等の保有履歴など相続財産の情報を調査、申告書の内容と相違点が無いかを確認します。

多くの場合は申告の翌年又は翌々年の秋ごろに調査に入るケースが多いです。

対象者は、主に資料情報から申告額が過少であると想定される事案や、基礎控除額を超え申告義務があるにも関わらず無申告と想定される事案などが挙げられます。

相続税の税務調査は財産を保有している方が亡くなっている事、税務調査を受ける相続人が初めての事例が多く慣れていないなどの問題点があります。

税務署の調査方法の流れを詳しく見ていきましょう。

税務署の調査方法と手順

税務署の調査は相続財産を文書照会などにより調査、臨宅(実地)調査を行い申告された価額と実際の価額が異なる場合には差額を通知します。

1.相続財産の調査

相続財産は主に以下の4つを調査します。

- 預貯金

- 株式・債券等の有価証券

- 不動産

- 債務

1-1.預貯金

申告書に記載している金融機関に対しては書面により調査を行い、被相続人の住所や職場の近辺、勤務先の取引のある金融機関などにも取引履歴を照会します。

被相続人に加え、相続人や同居の親族の名義の口座は亡くなってから3~5年以内の入出金の内容を調査します。

取引の内容から相続人が失念、又は隠匿していた財産が発覚する事から入念に調査が行われます。

預貯金の通帳に高額な入出金の履歴がある場合には、税務官に尋ねられた際に回答できるようにしておきましょう。

1-2.株式・債券等の有価証券

株式・債券等の有価証券は、相続税の申告書・財産・債務の明細書、配当などの支払調書を基に調査が行われます。

株式を発行した法人や証券代行会社、信託銀行などに照会文書を送付、被相続人の保有していた株数や株式の増減状況などをチェックします。

1-3.不動産

自宅以外に関する不動産の保有状況を、自宅を管轄する自治体の役場に照会します。

1-4.債務

債権者に債務状況の照会文書を送付します。

貸付額・期間・残高などが明らかになる事で申告漏れとなっている不動産や株式・預金などが判明する事例があります。

相続財産は、調査を十分に行わなかった場合に後で「実は不動産を所有していた」「遺言に漏れがあり株式を持っていた」など漏れが発覚するケースがあります。

調査の段階で被相続人が生前取引のあった金融機関・証券会社・不動産会社・保険会社などに確認し、全ての遺産を把握するようにしましょう。

2.臨宅(実地)調査

臨宅(実地)調査とは被相続人または相続人を訪問し、被相続人の職歴や生活環境、趣味や家族構成、預金など財産について聞き取り、申告内容の正誤を確認するものです。

特に通帳や印鑑、生命保険証書などの重要書類の保管場所、申告書の作成について聞かれるケースが多くなっています。

香典や年賀状などから被相続人の付き合いを把握し、証券会社や保険会社があった時には取引の有無を尋ねられるケースもあります。

上記の通り85%の確率で申告に誤りがある事から、そのまま修正申告又は更生となる事例が多くなっています。

3.修正申告・更生

申告内容と実態が異なっていた場合、納税者が自ら修正申告を行うか、税務署が申告額と調査額の差額を更生して通知することになります。

国税庁の資料による申告漏れ相続財産の推移は以下の通りになっています。

延滞税や重加算税を徴収されるケースが多いため注意しましょう。

税務調査の対策

相続税の税務調査は以下のケースで実施される確率が高くなっています。

- 申告書に不備がある

- 税理士に依頼せず自ら申告している

- 相続財産の価額、税額が多い

- 海外資産が多い

- 生前に譲渡所得や不動産所得があったにも関わらず申告額が少ない

- 被相続人が会社の取締役や役員、医師や弁護士など高収入である

「正確な申告を行いたい」「税務調査を回避したい」という方は、税理士に申告を依頼すると良いでしょう。

相続財産の中でも不動産や有価証券は評価が難しく、税理士に算定を依頼するケースが多くなっています。経験が豊富な税理士は節税のノウハウにも長けており、納める税金を少なくできる可能性もあります。

税理士にも得意・不得意分野がありますので、複数の税理士事務所を比較・検討し、相続税に強い税理士に相談するようにしましょう。

まとめ

相続税の税務調査の概要と実態、対象者や時期、方法・対策についてお伝えしてきました。

税務調査は申告漏れや無申告であることが推察される場合に、申告の翌年又は翌々年の秋ごろに行われます。申告書や被相続人の交友関係を基に預金の入出金や取引の有無について聞かれるケースが多いため、あらかじめ準備しておくことが重要となります。

税務調査を回避したい場合には税理士に申告を依頼すると良いでしょう。この記事を参考に相続税の実態や税務調査について学び、今後に活かしていきましょう。

コメント