相続対策には、生前贈与・不動産購入・生命保険への加入などが挙げられますが、不動産購入や生命保険は保有している資産を不動産・生命保険に替え節税を図る仕組みです。

生前贈与は生前に現金で一定額を贈与する方法で、相続対策としてハードルが低く取り組みやすい方法です。さらに生前贈与を行っておくことで、将来相続人となる方は相続の手続きの手間が軽減されます。

生前贈与はどうやって行うのでしょうか?贈与税が非課税となる制度にはどのようものがあるのでしょうか?

本記事では、生前贈与の概要と贈与税について、相続対策として有効な生前贈与の方法5つを非課税制度と共に解説していきます。

生前贈与に興味がある方はもちろん、FPなど相続の勉強をされている方はぜひご覧ください。

生前贈与は相続税対策と相続手続きの負担軽減、2つが実現できる

相続対策には相続税の軽減や遺産分割のトラブル防止、相続人の手続き負担を減らすための対策などがあります。

相続税対策としては資産を不動産に換え相続時の評価額を下げる、生前贈与を行うなどの方法があり、遺産分割のトラブルを防ぐ対策としては遺言執行者(遺言を実行する人)の選任、公正証書遺言を残しておくといった方法があります。

手続き負担を減らすためには、戸籍謄本など書類の準備に加え生前贈与が挙げられます。

生前に相続人となる予定の方に資産を贈与しておくことで、相続における手続き面と相続税の軽減効果、2つが期待できます。

例えば贈与する方と受け取る方で「贈与契約書」を交わし、年間の非課税限度額である110万円を毎年贈与しておくことで、相続税対策に加え預金口座の名義変更の手間を省く事が可能です。

代表的な相続税対策として挙げられる「生命保険への加入」や「不動産を購入」のように、手間や手数料がかからず気軽にできる点もメリットです。

ただし場合によっては相続税の方が納める税額が低い可能性もありますので、制度や税率などを調べ比較・検討した上で行いましょう。

贈与税は暦年課税と相続時精算課税の2つから選択

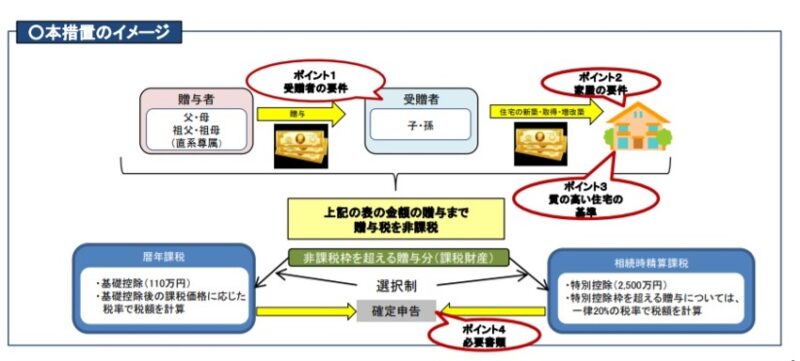

贈与税は、個人から財産をもらったときにかかる税金で「暦年課税」と「相続時精算課税」のどちらかを選択することになります。

贈与税は1月1日から12月31日までの1年間に贈与された財産の合計額に対してかかる税金ですが、暦年課税では年間110万円以下は非課税で、申告も不要です。

相続時精算課税は、原則として60歳以上の父母・祖父母から、20歳以上の子・孫に対し、財産を贈与した際に選択できる制度です。

年間贈与額から2,500万円の特別控除額を控除した残額に対して贈与税が課されます。

暦年課税より年間の控除額が多いですが、選択する際には税務署に届け出が必要で相続時に相続時精算課税の適用を受けた財産を遺産額に足して相続税を計算する事になります。

さらに一度選択すると撤回できず、居住用・事業用の土地に適用される「小規模宅地等の特例」も対象外となります。

小規模宅地等の特例は、一定の要件を満たした土地の評価額が50~80%が減額される制度ですので財産の中に土地がある場合には有効な相続税対策となります。

よって相続予定の財産の中に不動産がある場合には、相続時精算課税を選択しない方が相続税を抑えられるケースが多いです。

ただし相続時精算課税は、まとまった資金を非課税で贈与できるというメリットもありますので贈与財産の種類や価額等を踏まえ慎重に検討しましょう。

相続対策として有効な生前贈与の方法5つ

- 贈与契約書を交わし、年間110万円以内の財産を贈与する

- 住宅取得等資金に係る贈与税の非課税措置

- 教育資金の一括贈与に係る贈与税非課税措置

- 結婚・子育て資金の一括贈与を受けた場合の非課税措置

- 相続時精算課税制度の活用

1.贈与契約書を交わし、年間110万円以内の財産を贈与する

暦年贈与として基礎控除額である年間110万円以内の資産を贈与する方法です。

国税庁のホームページ「贈与税がかかる場合」には以下の記載があります。

定期金給付契約に基づくものではなく、毎年贈与契約を結び、それに基づき毎年贈与が行われ、各年の受贈額が110万円以下の基礎控除額以下である場合には、贈与税がかかりませんので申告は必要ありません。

ただし、毎年100万円ずつ10年間にわたって贈与を受けることが、贈与者との間で契約(約束)されている場合には、契約(約束)をした年に、定期金給付契約に基づく定期金に関する権利(10年間にわたり100万円ずつの給付を受ける契約に係る権利)の贈与を受けたものとして贈与税がかかります。

毎年贈与契約書を作成し、110万円以下の贈与が行われた場合には贈与税はかかりませんが、贈与契約書を作成しなかった時には定期金の贈与とみなされ税金が課される可能性があります。

数年に渡って贈与する場合には、1年毎の贈与契約書を作成しておきましょう。

2.住宅取得等資金に係る贈与税の非課税措置

2015年から2021年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自身の居住用の家屋の新築・取得・増改築などの資金を贈与された際、一定の要件を満たした場合には一定額の贈与税が非課税となります。

適用される契約年度、非課税額は以下の通りです。

【消費税率10%が適用される場合】

| 契約年 | 省エネ等住宅 | 左記以外の一般住宅 |

| 2019年4月~2020年3月 | 3000万円 | 2500万円 |

| 2020年4月~2021年12月 | 1500万円 | 1000万円 |

【上記以外の方※1】

| 契約年 | 省エネ等住宅 | 左記以外の一般住宅 |

| 2016年1月~2020年3月 | 1200万円 | 700万円 |

| 2020年4月~2021年12月 | 1000万円 | 500万円 |

※1上記以外の方:消費税率8%で住宅を取得した方、個人間売買により既存住宅を取得等

した方。

贈与を受ける方が20歳以上である、贈与年の合計所得金額が2,000万円以下であるなどの要件があり、家屋に対しても床面積(区分所有建物の場合はその専有部分の床面積)が50㎡以上(一定に要件を満たす場合は40㎡も可能)240㎡以下などの要件を満たす必要があります。

贈与を受けた年の翌年2月1日から3月15日までの間に必要書類を揃え、確定申告を行う事で申請が可能です。

子・孫がマイホームの購入・リフォーム予定があり相続対策を行いたい場合には、有効な相続対策となることがあります。

3.教育資金の一括贈与に係る贈与税非課税措置

2013年4月から2023年3月31日までの間に、父母や祖父母などの直系尊属が、30歳未満の方の教育資金として金融機関との一定の契約に基づき以下の①~③の贈与を行った場合には1,500万円までの金額に相当する部分の贈与税が非課税となります。

① 信託受益権を取得した場合

② 書面による贈与により取得した金銭を銀行等に預入をした場合

③ 書面による贈与により取得した金銭により証券会社等で有価証券を購入した場合

制度の適用を受けるためには、教育資金口座の開設を行い、金融機関を通じて税務署に教育資金非課税申告書を提出する必要があり、贈与を受ける方が40歳に達するなど一定の要件を満たすことで契約は終了です。

教育資金口座からお金を引き出し、教育費用として支払った時には支払いを証明する書類を金融機関に提出します。

教育資金は入学金、授業料・修学旅行費・学用品の購入費・学校給食費、学校以外の塾やスポーツ教室などへの支払い、通学定期券代、留学のための渡航費などの交通費など定められた範囲内となります。

1500万円以内の贈与が非課税になるため、短期で子孫に教育のための資金を贈与したい場合には有効な方法と言えます。

4.結婚・子育て資金の一括贈与を受けた場合の非課税措置

2015年4月から2023年3月31日までの間に、父母や祖父母などの直系尊属が20歳以上50歳未満の方の結婚・子育て資金に充てるため、金融機関と所定の契約を行い、贈与を受けた時には1,000万円までの価額が非課税となります。

教育資金の非課税措置と同様に、①信託受益権を付与された、②書面による贈与で得た金銭で預け入れた、③書面による贈与により取得した金銭で証券会社等で有価証券を購入した場合が対象となります。

結婚式の挙式費用や家賃、敷金等の新居費用・転居費用、妊娠・出産・育児に関する費用(不妊治療・妊婦健診・子の医療費・幼稚園・保育所等の保育料)などが適用範囲です。

教育資金と同様に、金融機関に結婚・子育て資金口座を開設し、結婚・子育て資金非課税申告書を提出します。

他の制度と同様に一定の要件が定められていますので、確認した上で検討しましょう。

5.相続時精算課税制度の活用

相続時精算課税制度を選択し、申請することで年間の贈与額から2,500万円が控除されます。

ただし贈与された価額は相続時に加算され相続税に反映されますので、メリット・デメリットを把握した上で活用しましょう。

生前贈与の注意点

「生前贈与を行っていたことを周囲に告げていなかったため、相続時にトラブルに発展した」というケースがあります。

離婚歴のある男性が亡くなり、現妻が生前贈与として夫から受け取っていた4000万円分の退職金が相続税の税務調査で発覚し、前妻と娘が分与を求めたという事例があり、裁判に発展してしまいました。

亡くなる3年前以内の贈与は相続財産とみなされ、相続税の計算にも関わってきます。

トラブルに発展しないよう、生前贈与に関しては相続人となる方に周知しておくことを心がけましょう。

まとめ

生前贈与の概要と相続対策として有効な生前贈与の方法5つ、注意点などを解説しました。

生前贈与は、一定の要件を満たすことで贈与税が控除され現金を別の資産に換えず贈与できる有効な相続対策です。

この記事を参考に生前贈与や贈与税の非課税制度について知り、今後に生かしていきましょう。

コメント