資産運用を始めたは良いものの、資金からどのくらいの割合を投資すれば良いのか、迷っているのではないでしょうか。

結論からいうと、資産運用に予め定められた割合は存在しません。

なぜなら、人それぞれ”リスク許容度”が異なるからです。

資産運用の割合にはあなた自身のリスク許容度が大きく影響しており、リスク許容度は年齢や家族構成、収入額などによって異なります。

この記事では資産運用に、どのくらいの割合を投資すれば良いのかや、資産運用を行う上での注意点などを詳しく解説しています。

最後まで読んで頂くことで、あなた自身の資産運用に対する割合を、把握することができるでしょう。

日本人の資産運用に対する認識・割合

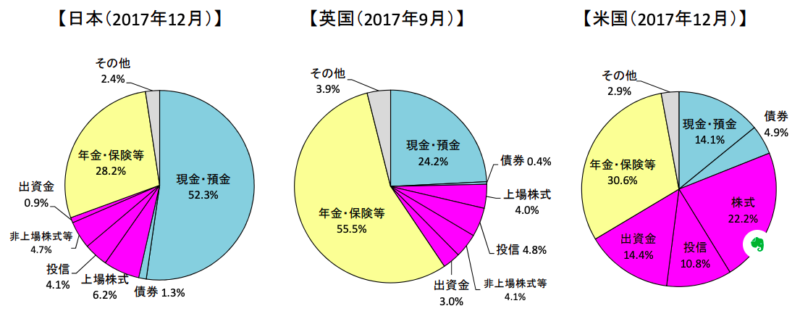

表は2017年における

- 日本

- イギリス

- アメリカ

のそれぞれの資産運用比率を表しています。

日本はアメリカやイギリスと比較して、圧倒的に”現金・預金”の割合が多く、株式や投信などといった金融資産はかなり割合が少ないです。

一方、アメリカの場合は、”現金・預金”の割合が14%とかなり少なく、その分株式や投信などの金融資産が多いことが分かります。

日本人からすると

- 投資 = リスクが高い

- 預金 = 安全安心

という認識が高い上に、投資に対する知識や経験がとても浅いため、アメリカのような踏み切った資産形成ができていないのが原因です。

しかし、これからの日本経済を考えると現代の日本人は、アメリカ人のように積極的に個人で、資産運用を行っていく必要性があります。

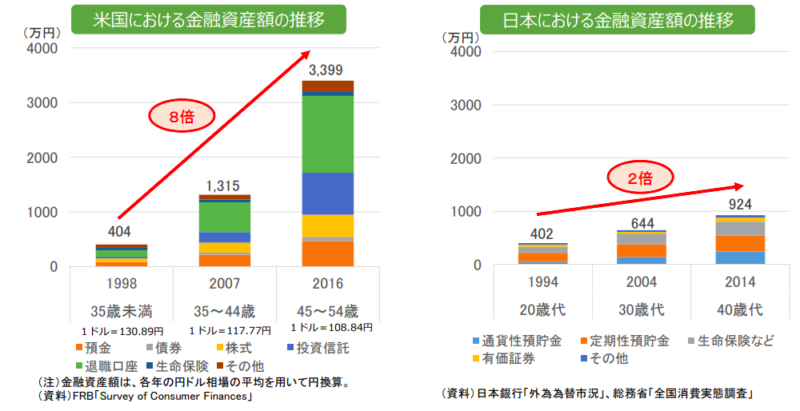

表を見ていただいたら一目瞭然ですが、20代30代でしっかりと資産運用を行っているアメリカ人と比較して、日本人の金融資産の推移はかなり平凡と言えるでしょう。

資産運用は早期に行うことで時間を味方にし、複利の効果を大きく得ることができるため、今のうちから取り組むのが得策です。

資産運用の割合を決めるために大事なこと

- 生活費を最低3ヶ月分は残しておく

- 資産運用を行う目的を最初に決める

資産運用の割合を決めるために、最初に抑えておかなければいけないことが2つあります。

特に生活費に関しては、会社員や公務員の人は最低でも3ヶ月分は、預金として残しておきましょう。

中には、全ての資金を投資に回してしまう人もいます。

しかし、投資には必ずリスクが伴いますので、もしものことを考えて生活費は、別途残しておくことが大切です。

生活費を最低3ヶ月分は残しておく

“生活防衛費”とも呼ばれる預金の割合ですが、

- 会社員・公務員:最低3ヶ月分

- 個人事業主(フリーランスなど):最低6ヶ月分

を目安に預金として、残しておくことをおすすめします。

特に個人事業主として事業を行われている人は、収入が不安定になりやすいため、最低でも6ヶ月分は生活費を貯めておきましょう。

生活費がある程度預金としてあると、精神的にも安心できます。

また、間違っても預金にあるお金を、全て投資に回すようなことはしないようにしてください。

資産運用を行う目的を最初に決める

資産運用を始めることはとても素晴らしいことですが、

「周りの人たちがやっているから」

といった理由で、安易に始めるのは軽率です。

なぜなら、資産運用は長期的な目線で取り組むことが前提としてあるため、抽象的な目的ではじめてしまうと、継続できない可能性が高いからです。

そのため、資産運用を始めるのであれば、必ず最初に”目的”を明確に定めることから、はじめてください。

例えば、

- 老後資金のため

- 将来、子供が海外の大学へ通うため

などの具体的な目的が必要不可欠です。

合わせて目的達成に必要な具体的な金額や、どの期間までにどのくらい貯めるなどの目標があれば、尚良いでしょう。

資産運用の割合は年齢が目安になる

資産運用の割合は主に年齢が目安となりやすく、あなたの今の年齢によってリスク許容度が異なります。

現金・預金としては生活費の3ヶ月分が目安となりますが、預金以外の余剰資金を株式や債券として投資する際には、

- 株式の割合 = 100 ー 年齢

- 債券の割合 = 年齢

が一つの目安となります。

また、資産運用における割合は年齢以外にも、

- 職業

- 収入額

- 家族構成

などでも異なりますので、あくまでも一例として参考にしてみてください。

20代の資産運用の割合

日本証券業協会の調べによると、20代で資産運用を行っている人は全体の5%前後しかいません。

資産運用は早期に始めた方が複利の効果を多く得られるため、若いうちからでも少額で投資を行っておいた方が得策です。

20代は特に”人的資本”も大きく独身の人が多いため、リスク許容度もかなり高いといえます。

預金として多くのお金を残しておくよりも、積極的につみたてNISA等を活用して、資産運用に励んだ方が良いでしょう。

9割以上の20代が投資を行っていないからこそ、早期に資産運用を行いセミリタイアを目指して行けるような行動を取ることが大切です。

20代をどう過ごすかで、今後の人生が大きく変わるといっても過言ではありません。

30代の資産運用の割合

日本証券業協会の調べによると、30代で資産運用を行っている人は全体の10%前後です。

20代と比較して結婚し家庭を持っている人も多くなってくる年代のため、将来的なお金の必要性を感じ、資産運用を始める人も少なくありません。

また、30代はまだまだ人的資本も大きく、例え既婚者であったとしても夫婦共々、リスク許容度は高いといえます。

30代の9割が預金としてお金を保持している訳ですが、預金として残しておく金額は、生活費の3ヶ月分あれば十分です。

どうしても不安な人は、余分に6ヶ月分担保しておくと良いでしょう。

残りはつみたてNISAやiDeCo等を活用して、将来のために資産運用しておくのがおすすめです。

今後のライプランをしっかりと見据えて、預金と投資のバランスを考えて行動しましょう。

40代の資産運用の割合

日本証券業協会の調べによると、40代で資産運用を行っている人は全体の20%前後です。

40代になると子育てにも慣れて、子供に費やしていた時間があまり、副業などにチャレンジする人が多くなってくる年代です。

また「何かあった時のために」と、預金として多くのお金を担保している人は多いですが、実際に資産運用を行っている人はまだまだ少数派と言えるでしょう。

人的資本は20代30代と比較すると少なく感じてしまいますが、余剰資金が多くあるようであれば思い切って、資産運用をはじめてみることをおすすめします。

40代からの資産運用でも十分に時間はありますので、60代70代といった老後資金の確保のためにも、リスクをとって資産運用を行うべきでしょう。

50代の資産運用の割合

50代になると本格的に自身の老後生活を、考えなければいけません。

その上、仕事から得られる給料にも限りが見えてくる年代であり、子供が大学などに進学するために必要な資金確保なども、求められる人もいることでしょう。

今後のライフプランニングを真剣に考えなければいけない年代なので、30代40代よりもより真剣に預金と投資のバランスを考える必要性があります。

また、実際に50代で資産運用を行っている人は、全体の30%前後しかいませんが、50代からでも資産運用は決して遅くはありません。

ただし、20代30代と同じような資産運用の割合は適応できませんので、投資リスクを小さくとり無理のない資産形成を目指しましょう。

資産運用を行う上で注意すべき3つのこと

- 全ての資金を投資に注ぎ込んでしまう

- 一社に集中投資してしまう

- 投資にも税金がかかることを知らない

特に投資初心者の人は、最初から巨額のお金を注ぎ込まないことです。

投資は確かにお金を増やすことができますが、預金とは違い逆に減ることもあります。

生活費も全て投資に回してしまうと、万が一価格が暴落した際に資産運用自体を、辞めてしまいかねません。

資産運用は継続して行うからこそ意味があるものなので、”投機”にならないようにくれぐれも注意しましょう。

全ての資金を投資に注ぎ込んでしまう

資産運用を始める際には最低限の生活防衛費は、最初に確保しておきましょう。

生活費も貯まっていない状態で投資を始める行為は、大変リスクが高いのでおすすめしません。

仮に生活費がまだ貯まっていない状態で、資産運用をはじめたとしても、継続して続けられない可能性が高いからです。

資産運用は長期投資が前提となりますので、短期で投資しても得られる利益は少ないからです。

できるだけ長く資産運用を続けるためにも、まずは心の安定も考えて生活防衛費を貯めることから、はじめてみてください。

一社に集中投資をしてしまう

資産運用の基本は、

- 長期投資

- 分散投資

のため、間違っても投資経験が浅い初心者が、いきなり集中投資するようなことがないように注意しましょう。

一社だけに集中して投資するということは、大変リスクが高い行為なので投資初心者には、おすすめできません。

常にチャートを確認しながら、売買のタイミングを図らなければいけない投資手法は、初心者には大変ハードルが高いからです。

また、資産運用をこれから始める人は、まずはつみたてNISAやiDeCo等を活用した、投資信託からはじめてみてください。

投資にも税金がかかることを知らない

株式投資や投資信託などを活用した資産運用には、税金がかかります。

- 株式投資の利益にかかる税金:一律20%(所得税15%、住民税5%)

- 投資信託の利益にかかる税金:20.315%(所得税15%+復興特別所得税0.315%)+住民税5%

ただし、つみたてNISAやiDeCo等の非課税制度を利用されている人は、非課税対象となるため資産運用で得られた利益に対しては、税金はかかりません。

また、ネット証券会社などで“特定口座”を利用されている人は、源泉徴収を証券会社が行ってくれるため、確定申告等の必要性ないことも覚えておきましょう。

まとめ

資産運用の割合に、決まった定義はありませんでした。

しかし、あなた自身の年齢や職業、給料額、家族構成などでリスク許容度が変わることは、覚えておきましょう。

また、最低限の生活費を確保した上で、投資を行うことをおすすめしました。まだ生活費がそれほど貯まっていない人は、先に生活費を確保することが先決です。

逆にある程度、余剰資金に余裕がある人は積極的に、資産運用を行うことをおすすめします。

資産運用は時間を味方にして、複利の効果を最大化させる行為なので、早期に取り組んだ方が得策です。

コメント