- キャッシュフロー表が簡単に作れるおすすめアプリは?

- そもそもキャッシュフロー表がなぜ必要なの?

キャッシュフロー表は、将来のお金の流れを予測することができる、とても便利な表のことを指します。

キャッシュフロー表を作成することで、将来的な収支状況を予測し、その結果増減する貯蓄額の推移を時系列に把握することができます。

簡単にいったら自身の今後のライフプランが実現可能であるか、キャッシュフロー表を作成し、シミュレーションすることができるという訳です。

それと同時に家計に問題がある場合は、すぐに何が原因となっているのかを明確にすることができるため、早期に問題解決に繋げることができます。

この記事ではキャッシュフロー表を作成した方が良い理由や、簡単に作れるアプリやツール等を、分かりやすくご紹介しています。

最後まで読んでいただくことで、キャッシュフロー表の重要性を理解するとともに、簡単に作成することができるようになることでしょう。

キャッシュフロー表を作った方が良い主な3つの理由

- お金の価値観を共有できる

- 生活に必要なお金の流れを可視化できる

- 貯蓄をするためのモチベーションに繋がる

キャッシュフロー表を作成した方が良い理由としては、主に3つ挙げられます。

中でも、キャッシュフロー表を作成することで、生活に必要なお金の流れを可視化できる他、さまざまなリスクによる家計の破綻を回避することができます。

キャッシュフロー表を早期に作成し、しっかりとシミュレーションを行うことで、将来的にどのくらいの生活資金が必要なのかを、割り出すことができるのです。

お金の価値観を共有できる

夫婦で生活しているとお金の価値観が合わずに、喧嘩の原因になってしまうことが多々あります。

しかし、キャッシュフロー表を作成することで、お互いにお金に対する価値観を共有することができる訳です。

また、”いつまでに〇〇円貯蓄する”など、夫婦共通の目的を持つことで、お金に対する不満や不安なども解消することができるでしょう。

夫婦の金銭感覚に大きな差があると、いくら片方が節約しようと心掛けていても、もう片方がお金に対してルーズだと意味がありません。

そのため、夫婦でしっかりとお金に対する価値観を共有し、キャッシュフロー表を作成して共通の目的を持つことが大切になります。

生活に必要なお金の流れを可視化できる

人生において最もお金がかかる項目としては、主に3つ挙げられます。

- 教育資金

- マイホーム資金

- 老後資金

どれも必ずまとまった資金が必要となるため、早期にしっかりとお金を蓄えておく必要があるでしょう。

そのためには、キャッシュフロー表を作成し、現在のお金の流れをしっかりと把握した上で、毎年どのくらいの貯蓄を行うべきか逆算しなければなりません。

また、どこかにお金をかけすぎてしまうと、他の項目に対してお金が足りなくなるため、キャッシュフロー表を作成し、”見える化”する必要があります。

貯蓄をするためのモチベーションに繋がる

キャッシュフロー表を作成すると、良くも悪くも現実を見ることになります。

人によっては老後資金まで持ち堪えることができずに、破綻してしまうことも少なくありません。

そのため、30代40代の若いうちにキャッシュフロー表を作成し、現状を把握しておくことで、収入を増やしたり無駄遣いを減らしたりといった、貯蓄に対する意識を変えることができます。

キャッシュフロー表の作成手順と主な4つのポイント

キャッシュフロー表を作成するにあたり、最低限必要な項目としては、主に6つ挙げられます。

- 年次

- 家族それぞれの年齢

- 予想されるライフイベント

- 変動率(※)

- 年間の収入と支出

- 貯蓄額

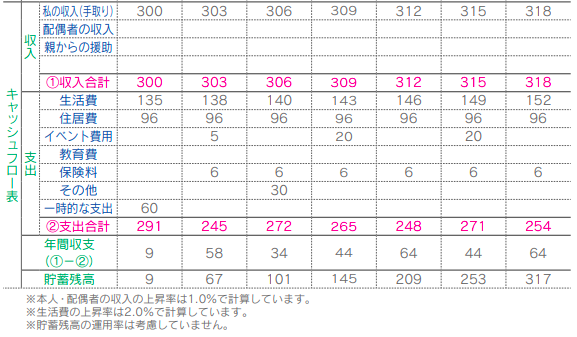

基本的なキャッシュフロー表の構成に関する考え方としては、「収入 ー 支出 = 貯蓄額」となっており、最初はシンプルに作成しても構いません。

また、実際に作成する際には、後述している4つのポイントを抑えた上で、取り組むように意識してみてください。

正確な数字で計算する

キャッシュフロー表を作る際には、必ず正確な数字を記入するように心掛けてください。

抽象的な数字を活用してキャッシュフロー表を作成した場合、将来の数値に対する予測精度が落ちてしまいます。

より正確な数値を活用することで、将来の見通しがよりクリアになるため、実際に作成する際には具体的な数値を割り出した上で、記入するようにしましょう。

可処分所得(手取り)を計算する

“可処分所得”とは、簡単にいったら手取りのことを意味しています。

可処分所得の計算式は、以下の通りです。

「可処分所得 = 年収 ー (税金 + 社会保険料)」

キャッシュフロー表の”収入”の欄には、給料明細書の額面ではなく、必ず手取り額である可処分所得を記入するようにしましょう。

可処分所得はいわば、あなたが自由に使えるお金であり、キャッシュフロー表ではより現実的な予測をするために可処分所得が使われます。

年間収支の金額を計算する

キャッシュフロー表では、年間収支の計算が必要になります。

毎年どのくらいの収入があり、どの程度の支出を出しているのかを把握することで、その年の家計が黒字であるか赤字であるかを判断することができます。

「年間の収支 = 1年間の収入 − 1年間の支出」

年間の収支が赤字である場合は、貯蓄残高から差し引く必要があるでしょうし、

逆に黒字である場合は貯蓄残高が増えることになります。

仮に特定の年がマイナスだった場合、前年までの貯蓄残高から切り崩していくことになるでしょう。

ただし、貯蓄残高を運用している場合は、貯蓄残高に期待できる運用率(または変動率)を掛けて算出します。

その上で、貯蓄残高からその年マイナスだった金額を、差し引くことになります。

また、貯蓄残高が十分に蓄えられている状態であれば問題ありませんが、毎年の赤字が長期的に続くようであれば、早期に対策を打つ必要があるでしょう。

使える制度やもらえる手当について調べる

所属している会社や地域によって、使える制度やもらえる手当が異なるため、必ず自身で就業規則や地域のサイト等を、調べるようにしてください。

基本的に各種手当は、自身で申請しなければもらえないため、知らなかっただけで受け取れないようなことがないように注意しましょう。

- 子供が産まれる人:出産育児一時金、出産手当金

- 子供がいる人:児童手当、子育て世代臨時特例給付、育児休業給付

- お金がない人:臨時福祉給付金

- 病気をした人:特別障害給付金、傷病手当金、障害年金

- 会社を辞めた人:職業訓練受講給付金、失業給付金

- 再就職する人:高齢者再就職給付金、高齢雇用継続基本給付金

- 家を購入した人:すまい給付金

- 家族の介護をした人:介護休業給付

- 家族に不幸があった人:遺族年金、労災、埋葬料

各種手当の一覧表はあくまでも参考例ですので、必ずしも該当するとは限りません。

各手当の詳細に関しては、自身で詳しく調べてみてください。

キャッシュフロー表の主な3つの作成手段

- エクセル

- 専用ソフト

- アプリ

キャッシュフロー表の作成手段としは、主に3つ挙げられます。

それぞれ特徴が異なる上に、メリット・デメリットがありますので、詳細を確認した上でどのような方法で作成するか決めるようにしてください。

また、初めてキャッシュフロー表を作成する人は、積極的にすでにあるテンプレートなどを活用して、効率化を図りましょう。

エクセル

| メリット | 既にあるテンプレートが使える |

| デメリット | パソコン操作が苦手な方には不向き |

ご自宅にパソコンがある方は、エクセルソフトを活用して自身で、キャッシュフロー表を作成することができます。

現在はインターネット上に複数のテンプレートが公開されているため、気に入った形式をダウンロードして使うこともできます。

ただし、エクセルでのキャッシュフロー表の作成は、ある程度パソコン操作に慣れていないと難しいと感じることがあるため、その点だけ考慮すべきでしょう。

専用ソフト

| メリット | ・スマホ上でも確認できる ・パソコンを持っていなくてもOK ・カスタマイズも自由自在 |

| デメリット | ・設定が面倒である ・費用がかかるソフトもある |

パソコンを所持していない方やエクセスの操作が苦手な方には、専用ソフトの利用をおすすめします。

キャッシュフロー表が簡単に作れる専用ソフトを活用することで、1から作成する手間を省くことができる他、補足説明付きなので初心者でも安心です。

ただし、有料プラン等もあるため、人によってはお金がかかってしまう可能性もあります。

アプリ

| メリット | ・スマホで簡単に確認できる ・パソコンでも操作可能である ・利便性が高く、性能面でも優れている |

| デメリット | ・利用料金がかかる |

今はスマホアプリでも簡単に、家計簿管理ができるサービスがリリースされており、キャッシュフロー表に関しても作成することができます。

種類がかなり多いため、どのアプリを利用するか迷うかもしれませんが、選ぶ際には自身が一番操作しやすいデザインのアプリにすると良いでしょう。

また、アプリによってはインストールするのに、料金がかかるものもありますので、自身でしっかりと調べた上で利用を検討してみてください。

キャッシュフロー表が簡単に作れるおすすめアプリ3選

- マネーフォワードME

- Zaim(ザイム)

- Moneytree(マネーツリー)

キャッシュフロー表が簡単に作れるおすすめのアプリを3つに絞って、それぞれ分かりやすく紹介しています。

それぞれ特徴が異なりますので、ご自身の用途にあったアプリを活用してみてください。

マネーフォワードME

キャッシュフロー表をはじめとした、家計管理に役立つアプリとして、既に多くの人に利用されているのが”マネーフォワードME”です。

データは全てクラウド管理となっており、スマホやパソコン、タブレットなど全てのデバイスで操作可能となっています。

そのため、夫婦でデータ共有したりすることもできるようになっており、大変利便性が高く、操作性にも優れているおすすめアプリの一つです。

Zaim(ザイム)

家計簿アプリの中では、大変認知度が高いのが”Zaim”です。

銀行口座やクレジットカードとの連携が、簡単にできるようになっている他、レシートの読み込みなどもスマホアプリで容易に行えます。

キャッシュフロー表に関しても、スマホやパソコンで気軽に確認できるようになっており、無料プランでも十分活用することができます。

Moneytree(マネーツリー)

“Moneytree”は、無料で活用できる便利な資産管理アプリです。

毎月の収支を全てAIが自動仕分けしてくれるため、家計管理に対する手間が省けることでしょう。

無料プランでも邪魔な広告が出ないため、ストレスなく使えます。

その他、アプリの安全性も非常に高いため、安心して資産管理が行えるはずです。

キャッシュフロー表と合わせて作りたい2つの表

- ライフイベント表

- 家計バランスシート

キャッシュフロー表だけでは、お金の管理が徹底されているとは言えないため、合わせてご紹介している2つの表の作成も検討してみましょう。

作成が難しいと感じる人は、キャッシュフロー表同様にアプリやソフトを活用して、作ってみることをおすすめします。

ライフイベント表

“ライフイベント表”とは、将来起こりうるイベント等に関してまとめた表になります。

家族旅行や出産、子供の入学、ご自身の就職、退職などの人生で起こりうるライフイベントを記入し、どのくらいの費用がかかるか予測を立てることができます。

主にキャッシュフロー表と一緒に作成することが多いです。

家計バランスシート

“家計バランスシート”とは、家計の資産管理を行う際に活用する表です。

主に資産・負債・純資産の3つに分けて必要事項を記入し、資産状況を見える化することで管理しやすくします。

資産に関しては、貯金だけではなく投資信託や、株式なども含まれます。

また、価格が変動するものは、その時の価格を記入するようにしましょう。

まとめ

キャッシュフロー表とは、将来のお金の流れを予測するための表ということで、その重要性に関して分かりやすく解説してきました。

特に家庭を持たれている方は、将来的に必要な金額を予め算出することで、貯蓄に対する意識が変わるきっかけとなるはずです。

現時点で浪費が多い人は、節約を図り将来に向けてしっかりと蓄えておく必要があるでしょう。

また、キャッシュフロー表を作成する際には、ご紹介したアプリやソフトを利用することで、簡単に作れますので是非とも試してみてください。

コメント