相続において遺産分割には4つの方法があり、被相続人(亡くなった方)の遺言書又は相続人全員による遺産分割協議で決める事になります。

遺産分割の4つの方法とは具体的にどう分配するのでしょうか?相続はどのような流れで行い、遺産分割協議とは誰が参加するのでしょうか?

本記事では相続における遺産分割の方法4つと決め方、遺産分割協議や相続の流れなどをお伝えしていきます。

遺産分割の方法を始め、相続全体の手順や遺産分割協議についても解説しますので、ぜひご覧ください。

相続における遺産分割方法4つ

遺産分割の方法には以下の4つがあります。

- 現物分割

- 換価分割

- 代償(代物)分割

- 共有分割

1.現物分割

現物分割は遺産をそのまま相続人に分配する方法です。

例えば相続人が3人いる場合、Aさんは不動産、Bさんは株式・債券など有価証券、Cさんは預貯金を受け継ぎます。

売却などの手間がかかりませんが、相続分通りに分配することが難しいというデメリットがあります。

遺産を譲渡・売却せずそのまま引き継ぎたいケースで適した方法です。

2.換価分割

換価分割は不動産や骨とう品・美術品など換金できる遺産を売却、売却代金を分配します。

公平に分けやすく後に相続人同士のトラブルが起こりにくいというメリットがありますが、実家や思い入れのある装飾品など相続人が遺産に愛着のある場合は売却が難しくなってしまいます。

また、遺産を売却するためにはコストがかかり、売却して利益が出た際には譲渡所得税の納付義務が生じ、遺産の取り分が減少してしまいます。

後のトラブルを避けたい方や公平に分配したい場合は換価分割が望ましいでしょう。

3.代償(代物)分割

代償分割は、相続人のうち1人が代表して遺産を受け継ぎ、代表となる方が他の相続人に金銭で分配する方法です。金銭ではなくモノで分配することを代物分割と言います。

例えば分割しにくい不動産を相続するケース、被相続人が事業を経営しており後継人となる方が代表して相続をする場面などで用いられることが多いです。ただし遺産を受け継ぐ相続人が他の相続人に分配する金銭・モノが無いと難しく、相続人間で「代表者ばかり不公平だ」と不満が出る可能性があります。

またモノを代わりに譲った際、取得時より価値が上がっていた場合は時価で売却したとみなされ譲渡所得税を納めなくてはならないため、注意しましょう。

4.共有分割

複数の相続人の持ち分割合に応じて共有名義で遺産を受け継ぎます。

分与しやすい、公平に分与できるというメリットがある一方で、後にトラブルが起こりやすくなる事例が多いです。例えば不動産は所有者全員の同意が無いと売却・賃貸などができないため活用が難しくなってしまいます。

加えて相続した方の1人が亡くなった場合、相続人が増え更に権利関係が複雑になってしまいます。

共有分割は、○年後に売却する、相続税を納めた後に取り壊すなど共有名義の解消を計画的に話し合った場合はトラブルが回避できます。

遺産の分配は遺言書又は遺産分割協議で決める

遺産の分配割合や方法は被相続人(亡くなった方)の遺言書又は遺産分割協議で決定します。

なお民法第907条では、「共同相続人は、次条の規定により被相続人が遺言で禁じた場合を除き、いつでも、その協議で、遺産の全部又は一部の分割をすることができる。」と定められています。

そのため、遺言書で遺産分割協議が禁じられていない場合には遺産分割協議で遺産を相続する人や割合などを決める事ができ、全員が合意している際には遺言書通りで無くても構いません。

ただし法律で定められた被相続人の配偶者や子供などの「法定相続人」は、生活の保障のために「遺留分」という最低限の取り分を受け取る権利があります。

遺留分は法定相続分の1/2で、例えば法定相続人が配偶者の場合は遺産の総額の1/4は遺留分として受け取る権利があります。

遺産分割協議では、法定相続人の遺留分を侵害しないように注意しましょう。

また未成年者や意思決定が難しい方(認知症・知的障害など)には後見人を付けることになります。

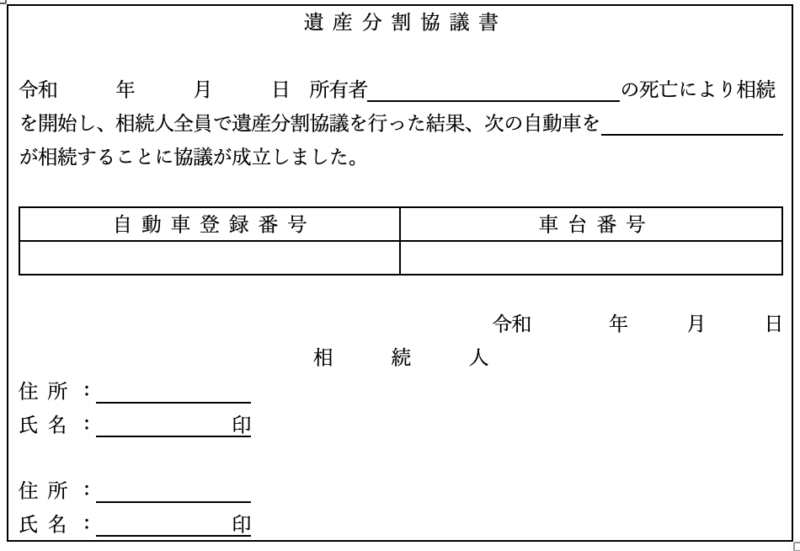

最終的には全員が合意した時に協議が成立となり、内容を書面化した遺産分割協議書を作成します。

例えば自動車の遺産分割協議書は以下の通りになります。

相続の流れ

一般的な相続の流れは以下の通りになります。

遺産分割協議はいつでも行う事が出来ますが、全ての遺産を把握した後に行った方がスムーズな話し合いとなる可能性が高くなります。

- 相続開始・死亡届の提出(7日以内)

- 遺言書の有無を確認

- 全ての遺産を調査・把握

- 相続放棄・限定承認(3ヶ月以内)

- 被相続人の準確定申告(4ヶ月以内)

- 遺産分割協議

- 遺産の分配

- 相続税の申告・納付(10ヶ月以内)

相続開始・死亡届の提出(7日以内)

被相続人が亡くなった時(又は亡くなった事を知った日)に相続が開始となります。

7日以内に被相続人の最後の住所・本籍地にある役所又は届出人の住所を管轄する役所に死亡届を提出しましょう。

遺言書の有無を確認

遺言書の有無を確認します。遺言書は、被相続人の自宅や身近な場所のほか、法務局や公証役場に保管されている可能性があります。

遺言書が見つかった家庭裁判所で「検認」の手続きを行います。検認は偽造・変造を防止するために行われ、遺言書が法務局・公証役場に保管されている場合は必要ありません。

全ての遺産を調査・把握

被相続人が所有していた全ての遺産を調査します。預貯金や有価証券を始め土地・建物といった不動産や骨とう品や美術品など「換金できるもの全て」が遺産となります。ローンや借金といった債務も遺産の対象となります。

被相続人が生前取引のあった金融機関や保険会社、不動産会社などに問い合わせ、把握しておきましょう。

相続放棄・限定承認(3ヶ月以内)

遺産に債務が多い場合には相続開始から3ヶ月以内に家庭裁判所に相続放棄の申し立てを行う事で相続を放棄できます。基本的に取り消しはできないため慎重に検討しましょう。

債務の総額が分からない時には、相続によって受け継ぐ財産の範囲内で債務を相続する「限定承認」の手続きを行う事ができます。

ただし相続放棄は相続人1人で申し立てられますが、限定承認は相続人全員の共同申し立てとなっており、申請される件数は少なくなっています。

被相続人の準確定申告(4ヶ月以内)

被相続人が亡くなった年の1月1日から亡くなった日までの所得金額・税額を計算して、申告と納税を行います。これを「準確定申告」と言い、相続開始から4ヶ月以内に行います。

遺産分割協議

遺産を相続する人、割合などを協議で決定します。

相続人全員で行う決まりとなっており、一人でも欠けていた場合は無効となります。

協議でトラブルが起こりそうな場合は、弁護士を中に入れる、家庭裁判所に申し立て遺産分割調停を行うなどの方法があります。遺産分割調停は、家事審判官(裁判官)と調停委員で組織される調停委員会が、当事者の意向を聞き、解決案を提示や解決のために必要な助言を行い、合意を目指し話し合いが進められます。

話し合いがまとまらず調停が不成立になった場合には、自動的に審判手続が開始され、裁判官が様々な事情を考慮して審判をすることになります。

遺産の分配

遺言書や遺産分割協議で決めた内容に従って遺産を分配します。

相続税の申告・納付(10ヶ月以内)

基本的に基礎控除(3000万円+600万円×法定相続人の数)を超えた場合には相続税を納める義務が生じます。

ただし、配偶者控除や障害者控除など各相続人の控除により税金が発生しない場合もあります。

税金を計算し、相続開始の翌日から10ヶ月以内に申告と納付を行います。

なお相続税の計算は複雑で、遺産に不動産や株式がある場合には評価が難しい傾向にあります。相続人が行う事が困難である場合には税理士に代行を依頼した方が無難です。

まとめ

遺産分割には、現物・換価・代償(代物)・共有の4つの方法があり、遺言書又は遺産分割協議によって割合や相続人などを決定します。

遺言書で遺産分割協議が禁じられていない時には、遺産分割協議で全員が合意した方法でも分配が可能で、必ずしも遺言書通りに分ける必要はありません。

この記事を参考に、相続の流れや遺産分割の方法、遺産分割協議について知り、実際の場面に活かしていきましょう。

コメント