相続では、3ヵ月以内に家庭裁判所に申述書を提出することで被相続人(亡くなられた方)の遺産を放棄する事が出来ます。

遺産に借金やローンがある場合、相続した財産の範囲内で債務を受け継ぐ「限定承認」を選択する事も可能です。

相続放棄や限定承認の手続きを行わなかった場合には、承認したとみなされ被相続人の遺産を引き継ぐことになります。

多くの方は相続をする機会は一生に1,2度であり、相続の承認と限定承認、放棄の仕組みやメリット・デメリットが分からない方も多い事でしょう。

今回は相続の承認、限定承認、放棄の概要とメリット・デメリットをお伝えしていきます。いざという時のために今から知識を身に付けておくことで、スムーズな相続が出来る可能性が高くなります。

なお、前回の記事も参考にしてください。

相続の放棄とは?承認・限定承認・相続放棄

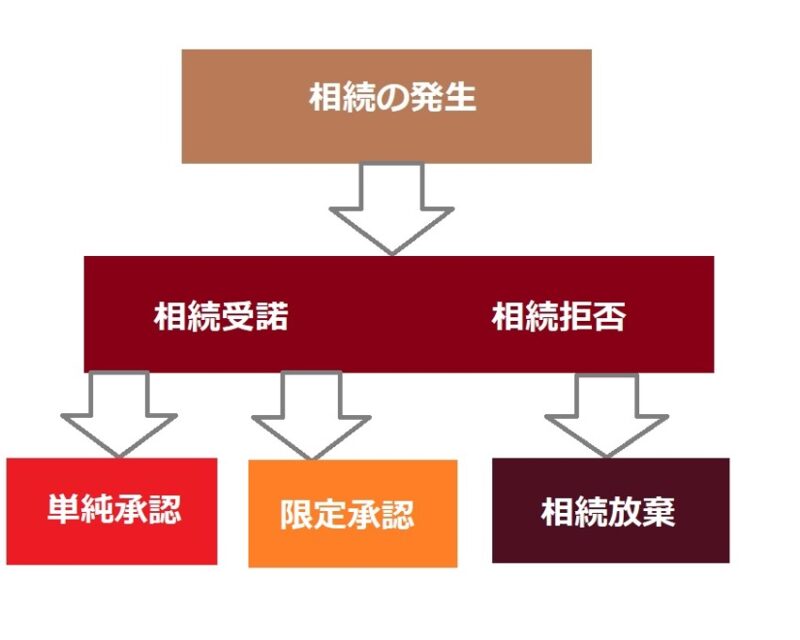

相続は被相続人が亡くなった時に開始となり、相続人は被相続人の財産を受け継ぐ(承認する)、放棄する、限られた範囲内で承認する(限定承認)という3つの内いずれかを選択できます。

相続を受け継ぐ際(単純承認)は手続きをする必要が無く、被相続人が亡くなり相続が始まった3ヶ月後に放棄や限定承認の申し立てを行わなかった場合に自動的に承認したとみなされます。

一方相続放棄や限定承認は相続開始から3ヶ月以内に家庭裁判所に必要書類と共に申し立てを行う必要があります。

相続の放棄は被相続人の不動産や預貯金、骨とう品などプラスの財産に加え住宅・自動車ローンや借金などマイナスの財産すべてを放棄します。

限定承認は相続によって得た財産の範囲内で被相続人の債務の負担を受け継ぐ方法です。

被相続人の債務がどのくらい有るか分からない時に有効な手段となりますが、相続人全員で共同申し立てを行う必要があり、現状で限定承認を選ぶ方の数は非常に少なくなっています。

相続放棄を選ぶ方は年々増加しており2017年には205,909件となっていますが、限定承認は722件と相続放棄の約300分の1です。

相続では基本的に被相続人の財産と債務の金額を全て把握できており、

財産>債務のケースでは単純承認

財産<債務のケースでは相続放棄

債務の額が分からない時には限定承認

を選ぶ方が多いです。

相続の承認・限定承認・放棄の手続きや必要書類、メリット・デメリットは?

相続の承認・限定承認と放棄の手続き方法や必要書類、債務の相続範囲の違い等は以下の通りになります。

| 単純承認 | 限定承認 | 相続放棄 | |

| 手続き | なし | 相続開始から3ヶ月以内に被相続人の最後の住所を管轄する家庭裁判所に申し立てる ※判断の資料を得られない場合には申し立てにより期間延長が可能 | 相続開始から3ヶ月以内に被相続人の最後の住所を管轄する家庭裁判所に申し立てる ※判断の資料を得られない場合には申し立てにより期間延長が可能 |

| 相続人 | 制限無し | 相続人全員の共同申し立てのみ可能 | 1人でも可能 |

| 債務の相続 | 全て相続する | 相続した財産の範囲内で受け継ぐ | すべて放棄 |

| 必要書類 | ※上記の他、配偶者や子供、父母など被相続人との続柄によって提出しなければならない書類がある | ※上記の他、配偶者や子供、父母など被相続人との続柄によって提出しなければならない書類がある | |

| 必要な費用 | なし | 収入印紙800円分連絡用の郵便切手 | |

相続が開始されたら、被相続人と取引のあった金融機関や保険会社、不動産会社等に問い合わせ、債務を含めた遺産のすべてを把握し、財産ごとに評価を行います。

不動産は基本的に時価で評価、自動車や家財道具などの動産は「新品の小売価格-経年により減価した価額」で評価します。

中古自動車販売店やリサイクルショップに査定を依頼し、価額を決定するケースが多いです。

3ヵ月内に遺産すべての評価額を理解した上で、相続の放棄・承認を決定しましょう。

単純承認・限定承認・相続放棄のメリット・デメリットは以下の通りとなります。

単純承認のメリット・デメリット

単純承認のメリットは被相続人の遺産すべてを引き継ぐことが出来る点で、被相続人にプラスの財産が多い場合に選ぶ方が多いです。

デメリットとしてはローンや借金など債務も相続する必要があることです。被相続人に債務が無い場合、例えば不動産は相続後に修理が必要であることが分かるケースがありますので相続前に遺産をよく調査しておきましょう。

遺産の価額によっては相続税が課されます。基礎控除である「3000万円+(600万円×法定相続人の数)」を超える時に相続税を支払う義務が生じます。

ただし、配偶者の税額軽減制度では被相続人の配偶者が相続した財産の1億6千万円又は配偶者の法定相続分相当額まで控除されますので、一度配偶者が相続した後他の相続人に分配するというケースもあります。

他にも未成年者控除や障害者控除などの控除がありますので、あらかじめ制度について調べておきましょう。

限定承認のメリット・デメリット

限定承認は被相続人の遺産にプラスの財産とマイナスの財産(借金・債務など)があり、どのくらい財産や債務があるか分からない時に利用されるケースが多いです。

被相続人の財産と債務の金額を全て把握できている場合では、財産>債務のケースでは単純承認、財産<債務のケースでは相続放棄を行った方が良いと判断できます。

ただし被相続人の遺産の全価額が分からない時には上記の判断ができず、相続を放棄した場合、財産>債務でのプラス分が発生した時の財産を相続できなくなってしまいます。

限定承認では相続した財産の範囲内で債務返済の義務を負うシステムとなっていますので、最終的に相続する財産はゼロ又はプラスという結果になります。

ただし相続人全員の共同申し立てが必要で手続きが煩雑というデメリットがあります。

また被相続人の債務が多い場合、手続きを行ったにも関わらず手元に財産が残らない可能性があります。

相続放棄のメリット・デメリット

相続放棄のメリットは被相続人の債務を相続しなくてよいこと、放棄の申し立て以降は相続に関する手続きを行う必要が無いという点です。

デメリットは被相続人のプラスの財産を放棄しなければならない、申し立てを行わなければならない、原則撤回することが出来ないという3点となります。

被相続人の遺産すべてを把握していない段階で相続放棄を行うと、後からプラスの財産が見つかった時に相続できないという事態に陥ってしまいますので慎重に検討した上で申し立てを行いましょう。

被相続人の遺産額が負債>財産の場合は相続放棄を行った方が良いでしょう。

相続人としては始めからいなかった者としてみなされますので、遺産分割協議に参加する必要もありません。

まとめ

相続の承認と限定承認、放棄の概要と手続き方法、メリット・デメリットなどを解説してきました。

基本的には被相続人の遺産額によって承認・限定承認・放棄を判断するケースが多いですが、親の実家や思い出の品など相続人が遺産に対して思い入れがある場合、限定承認や放棄を行う事が難しくなる可能性があります。

遺産分割協議で上記のメリット・デメリットを踏まえて相続人全員でよく話し合い、スムーズな相続を行っていきましょう。

コメント