「住宅ローンの選び方が分からない」「金利や返済方法は色々あるみたいだけど、何を選べば良いの?」とお困りの方は多いでしょう。

住宅ローンは返済期間が長く大きなお金が動きますので、自身に合った返済方法や金融機関を慎重に検討する必要があります。

今回は住宅ローンの選び方を返済方法や金利、金融機関など様々な視点から解説していきます。住宅ローンを選ぶ時、ローンの勉強をしたい方はぜひご参照ください。

住宅ローンの選び方とは?

住宅ローンは数千万円の金額を長期に渡って返済するため、選び方によっては返済総額に大きな差が出てきてしまいます。そのため①金利、②返済方法、③諸費用を検討した後に金融機関を比較し、慎重に検討していくことをおすすめします。

| ローンの違い | 選択できること |

| 金利 | 変動金利・固定金利・固定金利選択型 |

| 返済方法 | 元利均等返済・元金均等返済 |

| 金融機関 | メガバンク・地方銀行・信用金庫・住宅金融支援機構・ネット銀行・ノンバンクなど |

以上の項目からそれぞれの選択肢をお伝えしていきます。

住宅ローンの選び方:①金利の違いとは?変動金利、固定金利、固定金利選択型

住宅ローンの金利には変動金利と固定金利、固定金利選択型の3種類があります。

変動金利は一定の期間で金利が見直され、固定金利は契約時の金利で変わらず返済していきます。固定金利選択型は借入当初の一定期間は固定金利で、その後は変動又は固定どちらかの金利を選ぶことができます。

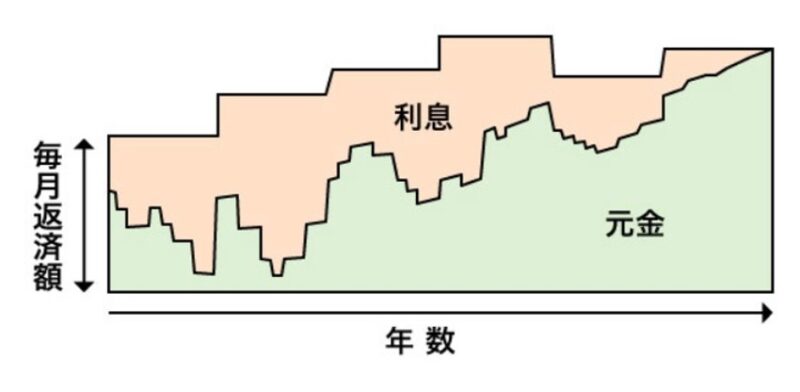

1.変動金利型

変動金利型は一定期間ごとに金利と共に返済額が見直される住宅ローンです。

メリットは低金利の時期には金利の返済が少ないこと、デメリットは金利によって返済額が変わるためローンが終わる時期や返済総額が明確に分からない点です。

金利見直し後に返済額が増える場合には、「返済額は見直し前の1.25倍以内」というルールがありますが金利に制限はありません。金利が上昇した時に返済額が増えるというリスクがあります。

2.固定金利型

固定金利型はローン契約時の金利と返済額が最後まで変わらないタイプです。代表的な固定金利型の住宅ローンとして住宅金融支援機構の「フラット35」があります。

ローンを契約した時点で返済額、返済終了時期が決定するため資金計画が立てやすいですが、変動金利型より金利が高く金利が下がった時にも同じ返済額で支払わなければなりません。

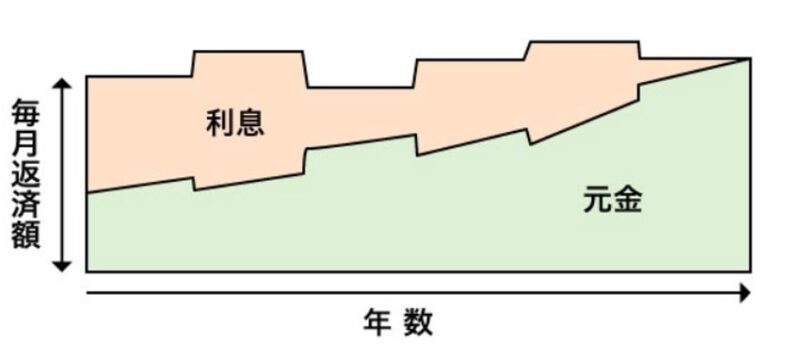

3.固定金利選択型

固定金利選択型は固定金利と変動金利を組み合わせたタイプで、借入当初の一定期間は固定金利で返済を行いますが、期間終了後は変動と固定を選択する事が出来ます。

金利の変動を見ながら柔軟に対応できるという利点がありますが、返済総額・時期が確定しないというデメリットがあります。また変動金利を選択した場合には金利上昇の際に返済額が増えてしまいます。

住宅ローンの選び方:②返済方法は元利均等返済と元金均等返済がある

住宅ローンの返済方法には毎月の返済額が決まっている元利均等返済と、毎月の元金の返済額が一定である元金均等返済の2種類があります。

一般的に元金均等返済は元利均等返済より総返済額が少なく済みますが、借入当初の返済額が多くなります。元利均等返済は毎月の返済額が決まっているので資金計画が立てやすいですが、総返済額が多くなってしまうという特徴があります。

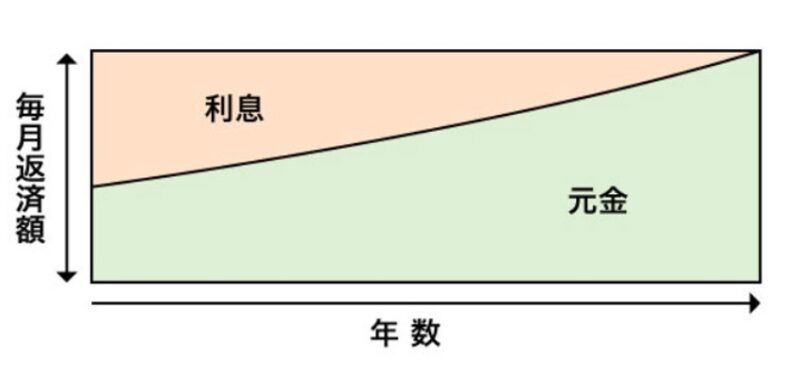

元利均等返済

元利均等返済は、金利の上下に関わらず毎月の返済額が一定という返済方法です。

金利が上昇することで総返済額が増え、返済期間が延びる可能性があります。

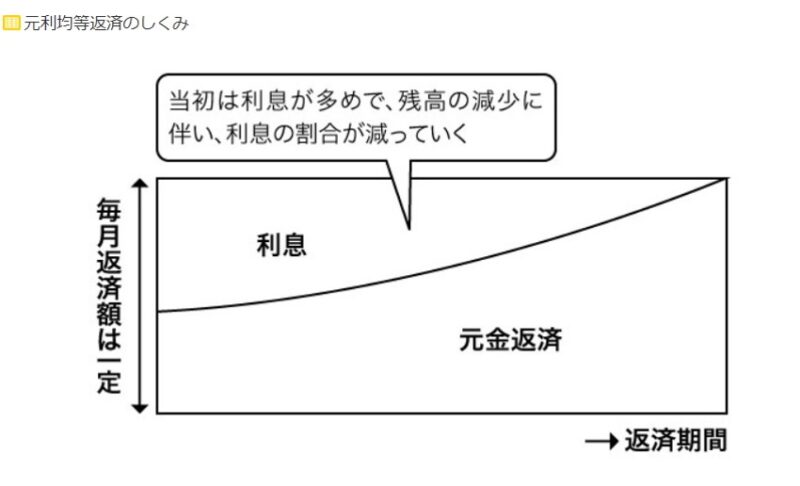

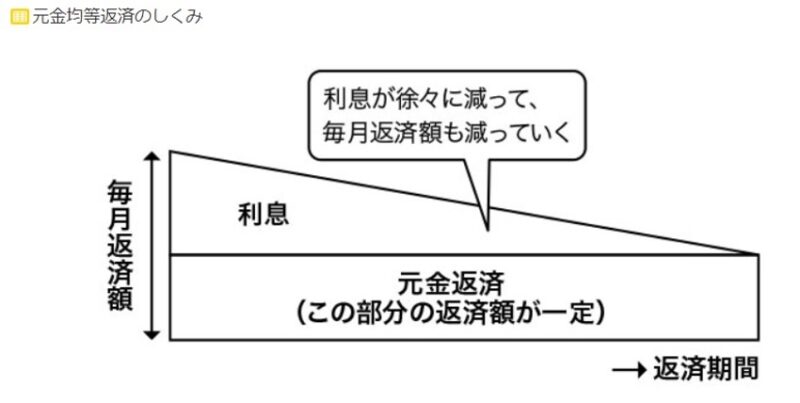

元金均等返済

元金均等返済は毎月の返済額の内元金の金額が一定である返済方法です。

借入当初の利息が最大となり、返済が進むにつれてローンが減っていく事が特徴です。

元利均等返済と元金均等返済、どちらを選ぶかは家計の状況と家計の計画に対する考えにより異なります。

住宅ローンの選び方:③金融機関はどこがいい?

住宅ローンを契約できる金融機関としては、大きく分けて民間の金融機関と政府系金融機関である住宅金融支援機構の2つがあります。

民間の金融機関はメガバンクや地方銀行、信用金庫、ネット銀行などがあり、それぞれローンの金利や審査基準が異なります。

住宅金融支援機構は主に固定金利型住宅ローンを取り扱っており、金利の低さが魅力です。

優遇金利を受けられる制度も存在します。

銀行・信用金庫など

銀行や信用金庫などの民間の金融機関が提供する住宅ローンには様々な種類があります。

例えば団体信用生命保険の保障が契約者の配偶者も対象になっているものや繰り上げ返済や金利変更の手数料がかからないタイプなど多様な商品から自身の希望に沿ったローンを選ぶことができます。

特にネット銀行は金利が低く手続きがネットで完結するというメリットがあり近年人気を伸ばしていますが、店舗や窓口が無い金融機関があり「直接相談できない」と不安を感じる方も存在します。

融資審査に関しては、一般的にメガバンクは厳しい傾向にあり、次いでネット銀行や地方銀行、信用組合・信用金庫となっています。

住宅金融支援機構

民間の金融機関と提携して提供する固定金利型住宅ローン「フラット35」を始め、固定金利型の住宅ローンを取り扱っています。政府系金融機関である安心感と低金利により人気がありますが、変動金利型の住宅ローンを希望している方には適さないでしょう。

「財形住宅融資」という財形貯蓄を1年以上続けており、残高が50万円以上ある方が一定の要件を満たす住宅を購入した場合に優遇された金利で融資を受けられる制度も存在します。

金利、返済方法、金融機関から見た住宅ローンの選び方

変動金利と固定金利、元利均等返済と元金均等返済、金融機関など住宅ローンの選択肢についてお伝えしてきました。

「結局住宅ローンはどうやって選べば良いの?」とお考えの方のために、それぞれの選び方について解説していきます。

1.金利の選び方

金利に関しては住宅金融支援機構における「民間金融機関の住宅ローンの金利推移」のデータを参考にしてみましょう。

変動金利は2009年以来変化がなく、固定金利型、固定金利期間選択型も低水準で推移しています。

2021年4月現在はコロナ禍で金融緩和政策が行われており、これから金利が極端に高くなるとは考えにくい状況ですが、アメリカでは長期金利の指標と言える米国10年債の利回りが上昇し株式市場に影響を与えています。

金利上昇リスクが気になる方は3年・5年など短いスパンで見直される固定金利型、固定金利選択型のローンを選ぶと良いでしょう。

一方で「低金利で総返済額を減らしたい。金利が上がった時のリスクを許容できる」という方は変動金利を選ぶと良いでしょう。変動金利は返済額が上がっても125%までと上限が決まっているので、現状としては変動金利を選ぶ方が多いようです。

2.返済方法は家計の状況で判断する

元利均等返済と元金均等返済では、一般的に毎月の返済額が一定である元利均等返済を選ぶ方が多くなっています。借入当初の支払いが元金均等返済より少なく、家計の資金計画が立てやすいという点がメリットとなります。

ただし、現在の収入に余裕のある方は最初の返済額が大きい元金均等返済を利用すると後々の返済が楽になり、総返済額が少なく済みます。

元利均等返済で返済を行いつつ、ボーナスなど臨時収入が入った場合に繰り上げ返済を行う方法もローン負担を減らす賢いやり方です。

3.金融機関はローンの条件で比較・検討

最後にローンを契約する金融機関は、上記の金利や返済方法などの諸条件を比較・検討し決定しましょう。

地域に根差した地方銀行や信用金庫では、預貯金や金融商品が多い顧客には金利を優遇してくれる可能性がありますので、「まず付き合いがある金融機関をあたってみる」という方法も良いでしょう。

また、住宅ローンは金融機関から見た自身の返済能力(年収・勤務先の企業の規模、勤続年数、保有資金など)により金利や融資額が異なるケースがあります。担当者や融資のタイミングによっても対応が異なる可能性があります。

例えばAの銀行とBの信用金庫では金利や返済期間・返済額が異なるというケースもありますので複数の金融機関を比較・検討する事が重要となります。

まとめ

住宅ローンの選び方について、金利・返済方法・金融機関という3つの視点からご紹介してきました。

住宅ローンは金利上昇に対する考えや家計の状況、ライフプランや本人・家族の金銭観などを総合的に判断した上で選ぶ事になります。

家計やライフプランを見つめ直し、家族で話し合う機会にもなりますので、慎重に比較しながら住宅ローンを検討していきましょう。

コメント