相続対策には不動産の購入・生命保険加入などの相続税の節税、生前贈与による推定相続人(将来相続人となる方)の負担軽減などがあります。

しかし「アパート経営を始めたが赤字」「生前贈与で非課税枠の範囲内なのに贈与税を納める事になってしまった」など、失敗事例も少なくありません。

相続対策の失敗事例にはどのようなものがあるのでしょうか?成功させるためのポイントとは?

本記事では、相続対策の失敗事例と成功させるためのポイント4つを解説していきます。

「本来は金銭の負担や手間を軽減するために行った相続対策が逆効果になってしまった…」という事態を回避するために、ぜひご覧ください。

相続対策の失敗事例~アパート経営で赤字、推定相続人間のトラブルなど~

相続対策を失敗してしまった3つの事例を、対策と共にお伝えしていきます。

- アパート経営で赤字に

- 生前贈与で失敗

- 推定相続人同士のトラブル

ケース1:アパート経営で赤字に

郊外に住むAさん(75歳)は妻に先立たれた一人暮らし男性で、成人した子供が2人います。相続税対策として妻の相続財産をAさんが多く受け継いだため(配偶者は1億6千万円または法定相続分が全額控除される)、相続予定の財産が1億円あります。相続税の基礎控除額は「3000万円+600万円×法定相続人の数」で、控除額を差し引いた5800万円に相続税がかかってしまうことから、相続対策を始めました。

「相続税の評価額が下がるから、相続対策には賃貸経営が良い」と聞き地元のアパートを3000万円で購入しました。想定利回りは10%以上と家賃収入も期待できます。

しかし入居者がなかなか見つからず、空室率は60%、管理会社への委託料や修繕費・固定資産税などの経費を差し引くと赤字になってしまいました。

Aさんはアパートを手放すべきか、相続対策のために持ち続けるべきか悩んでいます。

Aさんの失敗要因は賃貸需要のリサーチ不足

Aさんがアパート経営に失敗した要因は賃貸需要が低いエリアの物件を購入してしまったことです。

賃貸経営ではエリアの需要は大きなポイントであり、近年は大都市圏が高需要の傾向があります。

不動産は相続税の計算で建物は固定資産税評価額(時価の約7割)、土地は主に路線価方式(時価の約8割)で評価され、圧縮効果が期待できますが、アパート経営は「事業」ですので相続税対策だけのみを目的とした経営はリスクが高いです。

ケース2:生前贈与で失敗

Bさんは相続対策として息子に毎年基礎控除額(110万円)の範囲内である100万円ずつ生前贈与を行っています。息子とは口頭であらかじめ「10年間で100万円贈与して税金対策にするから」と取り決め通帳を預かり振り込んでいました。

しかし税務署から連絡があり「定期贈与にあたるため贈与税が課される」と言われてしまい、息子は贈与税の申告・納付を行う事になってしまいました。

数年に渡る贈与は1年毎の贈与契約書を作成する

基礎控除額110万円以内であれば確かに贈与税は課されませんが、取り決めを結んでいた上で毎年贈与を行うと「定期贈与」とみなされ贈与税が課される可能性があります。

定期贈与とみなされないためには1年毎に「贈与契約書」を作成する必要があります。

ケース3:推定相続人同士のトラブル

Cさんには離婚歴があり、前の妻との間に娘、現在の妻との間に息子がいます。妻は2人とも健在で、前の妻とは養育費とのこともあり今も連絡を取り合っています。

前の妻と電話した時、相続対策としてCさんは貯蓄型の生命保険に加入しており息子を受取人にしていることを話してしまいました。前妻は「相続の時どうなるのか、娘にも相応の財産を与えるべき」と訴えてきました。

生命保険は死亡時に受け取る時に「500万円×法定相続人の数」が相続税から控除されるのです。娘に同程度の財産を譲る事は考えておらず困り果てています。

トラブルになりそうな場合は遺言書を書いておく

死亡保険金は民法で定められている相続財産ではないものの、被相続人が亡くなったときに受け取れることから「みなし相続財産」と呼ばれています。

受取人に指定されている息子の固有の財産となり、遺産分割においても対象外となります。

ただし前妻の「娘にも同程度の相続財産を与えるべき」という発言や事情を考慮すると、息子を受取人に指定した理由、娘へどの位財産を相続予定であるかを今のうちに話し合っておく必要性があると考えられます。

Cさんの場合は元気なうちに発覚したため前妻や娘に説明できますが、亡くなった後に相続人同士でトラブルとなり裁判になってしまう事例も存在します。

生前によく話し合う、遺言書に明記しておくことで、相続人同士のトラブルを回避できる可能性があります。

相続対策を成功させるための4つのポイント

- 資産替えは慎重に検討する

- 相続税・贈与税・各種制度について理解しておく

- 遺言書でトラブルを回避する

- 債務を含めた相続財産を明確にしておく

1.資産替えは慎重に検討する

相続対策ではAさんのように現金を不動産に替える、Cさんのように現金を生命保険に替えるなど「資産替え」を行う方は多いです。

資産替えでは節税よりもまず「利益が得られる商品であるか」を検討する必要があります。

Aさんのように不動産投資で失敗、赤字になってしまっては相続税以前にまず財産が減ってしまいます。Aさんが不動産会社から聞いた想定利回りはいわゆる「表面利回り」で「年間の家賃収入÷物件の購入価格×100」ですが、実際には固定資産税・管理委託費などの経費がかかります。経費を含めた実質利回り「(年間の家賃収入-年間の経費)÷物件の購入価格×100」をシミュレーションした上で物件購入を検討しましょう。

また貯蓄型の生命保険には保障期間は一生涯で解約返戻金を貰えるタイプ、○才になると給付金を受け取れるなど様々な種類が存在します。

低金利が続く昨今、「リターンが良い」とは限らないものもありますので、他の方法を含め

比較・検討しましょう。

2.相続税・贈与税・各種制度について理解しておく

相続税・贈与税は税率が違う事をご存知でしょうか?

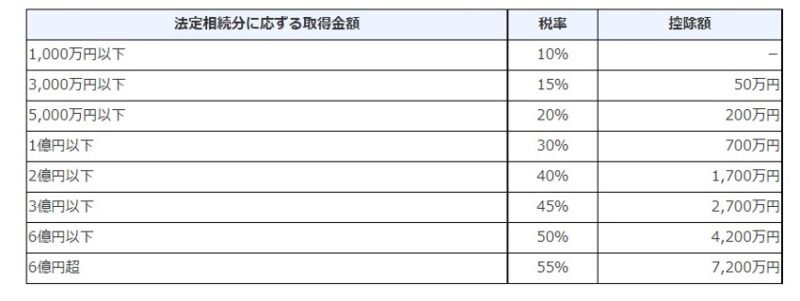

<相続税の速算表>

<贈与税の速算表>

| 基礎控除後の課税価格 | 一般税率 | 控除額 | 特例税率 | 控除額 |

| 200万円以下 | 10% | 10% | ||

| 300万円以下 | 15% | 10万円 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 | 15% | 10万円 |

| 600万円以下 | 30% | 65万円 | 20% | 30万円 |

| 1000万円以下 | 40% | 125万円 | 30% | 90万円 |

| 1500万円以下 | 45% | 175万円 | 40% | 190万円 |

| 3000万円以下 | 50% | 250万円 | 45% | 265万円 |

| 4500万円以下 | 55% | 400万円 | 50% | 415万円 |

| 4500万円超 | 55% | 400万円 | 55% | 640万円 |

特例税率は父母・祖父母など直系尊属から、20歳以上の者(子・孫など)への贈与税の計算に適用されます。

特例税率以外は一般税率となります。

贈与税の詳しい解説はこちらをご覧ください。

相続税と贈与税は共に累進課税ですが、贈与税の方が金額による税率の上昇が大きくなっています。財産の価額や生前贈与の額などを考慮しながら適切な相続対策を行う必要があります。

また、贈与税には住宅取得資金・教育資金・結婚・子育て資金などの非課税措置があり一定の要件を満たすものは控除されます。「相続時精算課税」を選択・申請し、最大2500万円を控除する事も可能です。(贈与額は相続時に相続財産の価額に加算されます。)

相続税にも配偶者控除(1億6千万円または法定相続分まで控除)、基礎控除(「3000万円+法定相続人の数×600万円」まで控除)など控除制度があります。

税金の仕組みを知り控除制度を活用する事で節税に繋げられることがあります。

3.遺言書でトラブルを回避する

法定相続人(親族)以外に相続させたい、家庭が複雑である、相続人の間のトラブルを避けたい方は遺言書の作成をおすすめします。

遺言書には自筆証書遺言・秘密証書遺言・公正証書遺言の3種類があり、それぞれ規定があります。例えば自筆証書遺言は財産目録以外を自筆で書き、作成した日付を記入、署名・捺印することで法的に有効な遺言書となります。

基本的に遺言書がある時には遺言書の内容に従って相続を行うこととされていますので、遺言書を作成することで後のトラブルを防げる可能性があります。

ただし遺留分(遺族の最低限の取り分)を侵害している、相続人全員が合意しているなどのケースでは遺言書の内容が実現されないこともあります。

4.債務を含めた相続財産を明確にしておく

スムーズな相続を行うために相続予定の財産の目録を作成し、財産の種類・価額などを明確にしておきましょう。

相続時に相続人の調査の手間や漏れを防ぐことが出来ます。

住宅ローンや事業での融資など債務がある方は、目録を作成した時点での債務額、借入先も記載しておきましょう。

まとめ

相続対策では、現金を不動産や生命保険に替える「資産替え」、税金の知識が無く課税対象となってしまうなどの失敗事例があります。

知識を身に付け適切な対策を行う事で失敗を防ぎ、効果の高い相続対策が可能となります。

この記事を参考に、相続対策について知識を深めていきましょう。

コメント