保険料控除はどうやって受けられるの?

医療費は全て控除対象なの?

保険料や医療費等は条件を満たすことができれば、控除を受けることができます。

税金を計算する際に基準となる所得額から、保険料控除や医療費控除を差し引くことで、納める税金を少なくするメリットがあります。

保険料や医療費等に関する控除制度を、しっかりと理解していないと、税金面で損する恐れがあるため注意が必要です。

この記事では保険料控除や医療費控除に関する特徴や種類、また具体的な申請方法などを、分かりやすく解説しています。

最後まで読んで頂くことで、保険料控除や医療費控除などで、損することはなくなるでしょう。

保険料控除の特徴と申請方法

保険料控除は、支払った保険料に応じて控除額が異なります。

計算の仕方としては、1月1日から12月31日までの1年間の保険料を通算して計算します。

ただし、平成24年に法改正が行われたことで、保険商品をいつ契約したかにより、保険料控除の金額の上限が異なるため注意しましょう。

また、どのような保険商品が控除の対象になるのかに関しては、国税庁HPに分かりやすく明記されていますので、参考にしてみてください。

生命保険料の控除に関する旧制度と新制度の違い

| 種類 | 旧制度 | 新制度 |

| 一般生命保険料 | ◯ | ◯ |

| 介護医療保険料 | × | ◯ |

| 個人年金保険料 | ◯ | ◯ |

旧制度に該当する保険としては、平成23年12月末までに契約したものとなります。

逆に、新制度に該当する保険は、平成24年1月以降に契約した保険が対象です。

保険料の計算を行う際には、旧制度と新制度で上限額が異なる上に、新制度では”介護医療保険料”も対象となることに注意しましょう。

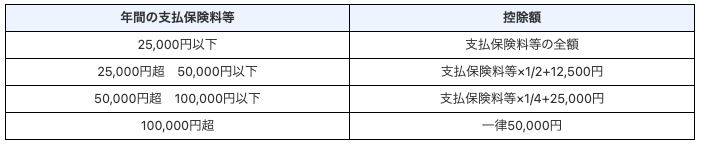

生命保険料控除の計算方法(旧制度)

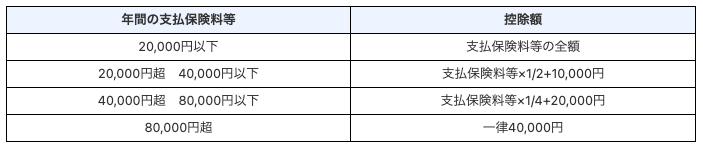

生命保険料控除の計算方法(新制度)

表は所得税における、生命保険料控除の計算方法を示したものです。

住民税に関しては、所得税とは計算式が異なりますので注意してください。

また、生命保険料控除の限度額は、旧制度で10万円までだったのが、新制度では12万円までと2万円分増額されています。

| 種類 | 旧制度 | 新制度 |

| 一般生命保険料 | 50,000円 | 40,000円 |

| 介護医療保険料 | × | 40,000円 |

| 個人年金保険料 | 50,000円 | 40,000円 |

| 合計額 | 100,000円 | 120,000円 |

中には、新旧どちらの保険にも加入されている人もいるかと思います。

その際には、どちらかお得な方を適応させることができます。

新旧の控除額を合算させる際には、上限が所得税であれば4万円になることを、覚えておきましょう。

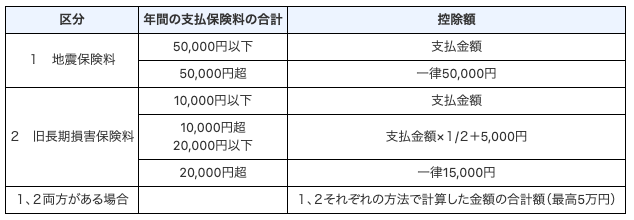

地震保険料は基本的に全額控除

生命保険とは別に、日本では地震保険に加入している人も多いと思います。

世界から地震大国とまで呼ばれる日本では、地震保険料は全額控除の対象となっています。

ただし、控除の上限額は5万円(所得税)までです。

実際に控除額を計算する際には、旧長期損害保険料との合計額が5万円までなので、注意しましょう。

保険料控除を受けるための申請方法

保険料控除を実際に受ける際には、必ず「保険料控除証明書」が必要になります。

証明書は保険会社が毎年秋頃に郵送するため、受け取った方は大切に保管しておくようにしましょう。

また、実際に保険料控除を受け取る方法としては、自営業と会社員でやり方が異なります。

- 自営業 = 確定申告

- 会社員 = 年末調整

それぞれ申請を行うことで、その年の所得税とよく年の住民税の税額を、軽減させることができます。

自営業の場合は、確定申告時に「保険料控除証明書」を添付して税務署に提出することで、控除を受けることができます。

また、会社員の場合は、「保険料控除証明書」を給与所得者の保険料控除申告書に添付し、会社に提出することで控除を受けることができます。

ただし、注意点として会社員の人で、年間の給与が2,000万円を超える人は、年末調整で控除を受けることができません。

そのため、会社員であっても自営業と同じように、確定申告を行う必要があります。

医療費控除の特徴と申請方法

医療費控除制度とは、病気や怪我などで病院へ行くさいにかかる医療費に対して、控除が適応させる制度です。

ただし、全ての医療費が対象という訳ではなく、公的医療保険制度などから支給される金額を差し引いた額のみが控除対象となります。

また、医療費の控除に関しては、平成29年に「セルフメディケーション制度」という新しい制度も導入されています。

年間の医療費が10万円を超えている場合は控除対象

医療費控除では給付金や保険金などで、補填された金額を含みません。

具体的には

- 高額療養費制度からの還付金

- 出産時に受け取る出産育児一時金

- 民間の医療保険の入院給付金や手術給付金

などが該当します。

なので医療費控除額を計算する際には、原則として給付金や保険金を差し引いた金額が、10万円を超えていることが条件となります。

ただし、年間所得が200万円未満の場合は、「所得税 × 5%」を超えた金額が医療費控除の対象となりますので、計算する際には注意しましょう。

●年間所得200万円以上の場合

医療費控除 = 1年間に支払った医療費の総額 ー 保険などで補填された金額 ー 10万円

●年間所得が200万円未満の場合

医療費控除 = 1年間に支払った医療費の総額 ー 保険などで補填された金額 ー 所得税 × 5%

加えて、医療費控除の上限額は、年間200万円までとなっており、実際に申請する際には最長5年前まで遡ることが可能です。

また、医療費控除の対象となる医療費に関しては、国税庁のHPで詳しく解説されていますので、分からない方は参考にしてみてください。

医療費控除を受けるための申請方法

医療費控除を受ける際には、会社員、自営業ともに「確定申告」が必要です。

生命保険料や地震保険料の控除は、会社員であれば年末調整で会社に申請すれば簡単に受けることができました。

しかし、会社員でも医療費控除は、確定申告をしなければ受けれません。

とはいえ、医療費控除の申告は平成29年からかなり簡素化されており、領収書の提出は不要となっています。

今は「医療費控除の明細書」に記載し、確定申告の際に提出するだけで、簡単に申請することができます。

ただし、医療費の領収書は5年間、自宅で保管しなければいけませんので、捨てないようにしましょう。

また、具体的な確定申告書の作り方に関しては、国税庁のHPで分かりやすく解説されているため、参考にしてみてください。

医療費控除の特例「セルフメディケーション税制」

| 一般の医療費控除 | セルフメディケーション制度 | |

| 制度の有効期間 | なし | 平成29年分~令和3年分 |

| 対象額 | 年間10万円以上 | 年間12,000円以上 |

| 対象となる費用 | 控除対象と認められた医療費など | 控除対象と認められたOTC医薬品の購入費 |

| 控除額の上限 | 200万円 | 88,000円 |

| 控除を受けるための条件 | なし | 以下のいずれかを受けていること ・特定健康診査(メタボ健診) ・予防接種 ・定期健康診断 ・健康診査 ・がん検診 |

セルフメディケーション制度とは、平成29年分の確定申告から新たに導入された、医療費の控除制度です。

年間で12,000円以上の対象となる医薬品を購入した場合、12,000円を超えた金額を所得から控除することができます。

ただし、利用する際には一般的な医療費控除と、セルフメディケーション制度のどちらか一つを、選択しなければいけません。

組み合わせて使うことはできませんので、注意しましょう。

保険料控除に関するよくあるQ&A

保険料控除に関する多くの質問や悩みの中から、特に多かった内容だけに絞って、それぞれ回答を分かりやすくまとめてみました。

保険料控除を受けたいと考えている人は、参考にしてみてください。

また、取り上げていない内容で気になることがある人は、保険の専門家でもあるファイナンシャル・プランナー(FP)に、直接相談してみはいかがでしょうか。

自動車保険料は控除の対象になりますか?

平成18年の税制改正までは自動車保険料も控除の対象でしたが、現在は控除の対象外です。

ただし、個人事業主や法人の場合は、経費や損金としては節税効果が見込まれます。

保険料控除の計算を簡単にすることはできませんか?

保険料控除の計算が個人では難しい場合は、専門家に委託することも可能です。

不安な方は一度、FPもしくは税理士等に相談してみましょう。

人的控除と物的控除の違いや種類に関して教えてください

所得控除は、大きく分けて2つの種類があります。

| 人的控除 | 物的控除 |

| ・基礎控除 ・配偶者控除 ・配偶者特別控除 ・扶養控除 ・ひとり親控除 ・寡婦控除 ・障害者控除 ・勤労学生控除 | ・社会保険料控除 ・生命保険料控除 ・地震保険料控除 ・医療費控除 ・寄附金控除 ・雑損控除 ・小規模企業共済等掛金控除 |

人的控除とは主に「人」に対しての控除であり、個人的な事情に関して、一定の控除を得ることができます。

逆に、物的控除とは主に「支出」に対する控除であり、家族間での支出や損失に関して、一定の控除を得ることができます。

事実婚は配偶者控除を受けることはできますか?

結論からいうと、事実婚は配偶者控除を受けることはできません。

そもそも配偶者とは、法律に規定により効力が生じた婚姻に基づく人を指します。

事実婚の場合は、法律的な効力は一切ありませんので、配偶者控除を受けることはできません。

詳しくは国税庁のHPをご確認ください。

会社の事務から「保険控除はありませんか?」と聞かれたのですが…

生命保険料控除の対象となる保険は、主に3つです。

- 一般生命保険料

- 介護医療保険料

- 個人年金保険料

実際に申請する際には、「給与所得者の保険料控除申告書」を記載して、会社に提出する必要があります。

分からない場合は、直接会社の担当者に話を聞いてみると良いでしょう。

また、医療費控除に関しては、会社員でも確定申告を行わないと控除は受けれませんので、注意してください。

生命保険料の控除は加入して5年未満の場合は対象外ですか?

生命保険料の控除は、保険の加入歴に関わらず、申請すれば控除を受けることができます。

ただし、年間の控除額には上限がありますので、全ての保険料が控除される訳ではありません。

まとめ

保険料控除と医療費控除に関して、詳しく解説しました。

日本は海外の国々と比較して、保険の利用率がとても高く、平均して一人当たり年間に数十万円もの保険料を支払っています。

そのため、控除制度を理解して上手く活用しないのは、大変もったいないと言えるでしょう。

支払っている保険料や医療費などは、控除の対象となる確率が高いので、是非ともこの機会に一度見直してみてはいかがでしょうか。

また、個人での判断が難しいと感じている人は、一度保険の専門家でもある、FPに相談してみることをおすすめします。

コメント