金融資産と聞くと預金や現金をイメージする人が、多いのではないでしょうか。

日本人の大半が「金融資産=預金・現金」だという印象を持つのは、海外諸国と比較して投資に対する意識が低いことが、原因として挙げられます。

実際にアメリカなどでは資産の5割以上を金融資産である、株式や債券として保有しており、積極的にリスクをとり資産運用を行っています。

この記事では日本人の金融資産に対する割合と、金融資産の主な種類に関して分かりやすく解説しています。

最後まで読んで頂くことで、金融資産の重要性に関して理解できることでしょう。

金融資産とは?

金融資産とは、預金や現金は元より株や債券などを含めた、企業や国から現金以外で受け取れる、契約上の権利のことを意味します。

不動産や土地などと比較して、金融資産はすぐに換金できる事から、銀行などからお金を借り入れる際に需要視される資産項目の一つです。

日本人の金融資産の中央値は419万円

金融広報中央委員会の調べによると、日本人の金融資産の中央値は419万円という結果が出ています。

| 世帯主の年齢 | 20代 | 30代 | 40代 | 50代 | 60代 | 70代以上 |

| 金融資産保有数 | 165万円 | 529万円 | 694万円 | 1,194万円 | 1,635万円 | 1,314万円 |

表はそれぞれ年齢別に、日本人の金融資産額の平均値をまとめたものです。

年齢が上がるにつれて金融資産の保有額が上がっているのが分かりますが、実際に投資を行っている人の割合は、とても少ないのが日本の今の現状です。

ほとんどの人たちが預金や現金として金融資産を保有しているため、アメリカ人のような将来的な資産の拡大を期待することはできません。

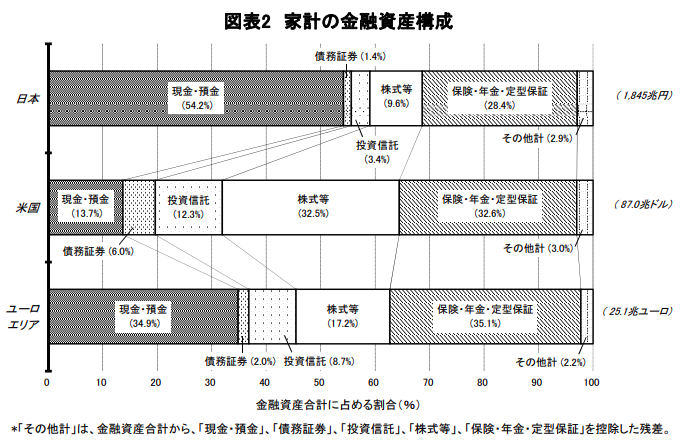

日本と世界を比較した金融資産の割合

日本銀行の調べによると日本やアメリカ、ユーロエリアの人たちの金融資産の構成を見比べてみると、日本人の預金や現金での保有率が高いことが分かります。

対して、アメリカでは預金・現金の保有率は約13%ほど日本と比較するととても少なく、国民全体で積極的に株式等の金融資産に投資している状況です。

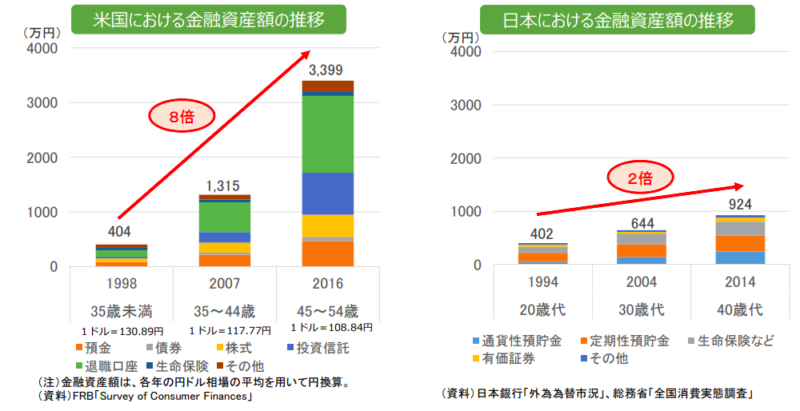

積極的に株式や債券等の金融資産に、投資を行っているアメリカ人は、将来的には約8倍の資産の増幅が見られてます。

対して、日本人は預金や現金での保有率が高いため、投資による複利を味方にした資産の増幅は、2倍程度しか期待できません。

表からも分かるように、同じ金融資産でもお金の置き所によって、全く将来的に得られる利益が異なることを覚えておきましょう。

金融資産の種類は大きく分けて6つ

- 預金・現金

- 国内外の株式

- 債券(国債、地方債、社債、外国債)

- 投資信託

- 生命保険(掛け捨ては除く)

- 商品券・小切手

金融資産は大きく分けて6つありますが、それぞれ特徴が異なります。

そのため、どの金融資産をどのくらい保有するかが重要になってくる他、預金や現金も金融資産に含まれることも、理解しておかなければいけません。

また、株式や投資信託などの金融資産は、リスクが伴うため”リスク許容度“を考えた投資が、必要不可欠です。

預金・現金

銀行に預けている預金や、手元にある現金も金融資産の一つです。

もちろん、日本円だけではなく外貨も金融資産に分類されます。

ただし、金融機関によっては現金を金融資産とみなさないところもありますので、金融資産として計算したい時は、預金として保有すると良いでしょう。

余談としてFX等で取引を行っている通貨も、金融資産となります。ただし、FXの場合は為替変動リスクがありますので、扱う際には注意が必要です。

国内外の株式

株式も金融資産の一つです。

国内外どの株式に関わらず、全て金融資産として分類されます。

ただ、株式の場合は価格変動リスクがありますので、銘柄によってはかなりハイリスクハイリターンな金融資産です。

株式投資される人は、個別株への集中投資や短期投資などを行うと、投機性が高くなりギャンブルになり兼ねませんので注意が必要です。

債券(国債、地方債、社債、外国債)

債券とは、国や会社等が資金を借り入れるために発行する有価証券の一つです。

もちろん、債券も金融資産に分類されます。債券は株式と比較して、長い目でみて大きな利益は期待できませんが、株式ほどリスクは高くありません。

特に国債などは国が潰れない限り、確実に利益を増やしていけますので、安全資産としてポートフォリオに組み込む人が多いです。

投資信託

投資信託とは、プロのファンドマネージャーに運用を委託して、投資を行える金融資産の一つです。

株式や債券などと比較して、自身で資産運用する訳ではありませんので、大変楽に資産を運用することができます。

ただし、元本は保証されていない上に、価格変動リスクは常に伴うことを忘れてはいけません。

生命保険(掛け捨ては除く)

生命保険も積立型に限りますが、金融資産の一つに数えられます。

生命保険には

- 積立型

- 掛捨て型

の2つのタイプがありますが、積立型の場合は解約による払戻金や満期金があるため、一種の資産運用といっても過言ではありません。

逆に、掛捨て型はその名の通り、掛け捨てで後に残りませんので金融資産には該当しません。

商品券・小切手

商品券や小切手も、金融資産に含まれます。

ただし、金融機関によっては現金同様に金融資産としては、みなしてくれないところもあります。

そのため、銀行からの評価をあげたいとお考えの人は、預金として保有するのがおすすめです。

金融資産と実物資産(土地や不動産等)の違い

実物資産とは、金融資産とは違い現金かしにくいというデメリットがあるものの、インフレーションなどによる、価格が下落する可能性が低いというメリットがあります。

実物資産として主に挙げられるのは、

- 不動産関連:マンション、アパート、太陽光発電、土地 など

- 貴金属関連:金、銀、プラチナ、ダイヤモンド など

- コレクション関連:絵画、コイン、骨董品 など

基本的には実物資産は、金融機関の評価には含まれない場合が多く、銀行などの評価を上げたいと考えるのであれば現金化することをおすすめします。

また、資産形成の側面でみると金融資産だけ保持しているよりも、リスク分散を考えて実物資産として不動産や土地などを保有しておくのも、一つの手段です。

同時にポートフォリオとして組み込む際には、バランスを考えて配分することが大切です。

資産運用における金融資産の適切な割合【年代別】

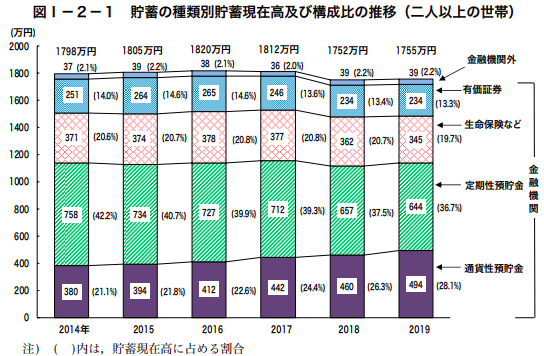

表は総務省統計局が調べた、年代別の資産配分を示したものです。

割合的には2014年から2019年まで、圧倒的に預金と定期預金の割合が多く、2番目に多いが生命保険などになります。

一方、有価証券や金融機関外の資産の割合に関しても、どの年代を見てもそれほど変化がありません。

しかしながら、現在において個人で資産運用を行うことが、日本政府からも強く求められているのは事実です。

- 老後2,000万円問題

- 消費税増税

などのことを考えると、現在の若者が同じような資産形成で老後を快適に暮らしていくのは、大変難しいと考えられます。

足りない老後資金などを補うためにも、20代30代といった若いうちから

- つみたてNISA

- iDeCo

等の”税制優遇制度“を活用し、資産運用を行う必要があるでしょう。

まとめ

金融資産の種類に関しては、主に6つご紹介しました。

- 預金・現金

- 国内外の株式

- 債券(国債、地方債、社債、外国債)

- 投資信託

- 生命保険(掛け捨ては除く)

- 商品券・小切手

全て金融資産に分類されますが、一つ一つ特徴が異なるため、ポートフォリオを形成する際にはしっかりと詳細まで把握しておくことが大切です。

また、日本人は特に預金や現金での金融資産の保持が目立ちますが、これからの社会を生き抜くためにも、積極的な資産運用を検討してみてください。

多少のリスクは伴いますが、資産運用を行うことでお金に働いてもらい、複利の効果で効率的に資産を増やすことができます。

投資が不安な人は、まずは勉強するところから始めてみてはいかがでしょうか。

コメント