「医療費負担が高い。どうすれば?」「将来医療費を抑えるための対策とは」と悩む方は多いのではないでしょうか。

民間の医療保険で備える方も多いかもしれませんが、まずは「高額療養費制度」「傷病手当金制度」という公的医療保険で利用できる制度を把握しておくことが重要です。

本記事では、医療費負担について、高額療養費制度・傷病手当金制度とは、民間の医療保険の必要性について解説していきます。

診察代・薬代・入院費…被保険者別の医療費負担

日本は国民皆保険制度ですので、全ての国民はいずれかの健康保険組合に属していることになります。

自営業者や学生等は国民健康保険や各種健康保険組合、会社員・公務員等は企業の健康保険組合や全国健康保険協会(協会けんぽ)、後期高齢者は地方自治体の後期高齢者広域連合に加入しています。

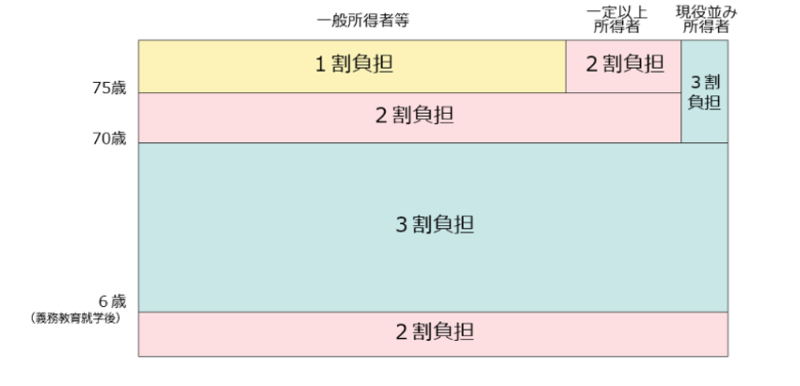

年齢別の窓口での負担割合は以下の通りです。

※75歳以上の一定以上所得者の2割負担は2022年10月1日から実施される予定です。

6歳(義務教育就学前)は2割負担、6歳(義務教育就学後)から70歳までは3割負担、70歳からは2割負担、75歳以上は1割負担です。

しかし、70歳以上、75歳以上でも現役並み所得者は3割負担となっています。

医療費が高い時にはどうすれば良いのか?

病気で入院してしまい医療費がかさむ、先進医療が必要で医療費の自己負担が多い場合には一体どうしたら良いのでしょうか?

現役世代で働いている方は会社員・公務員などで協会けんぽに加入している方は、傷病手当金を受給する事が出来ます。企業の健康保険組合は組合によって異なりますので確認してみましょう。

自営業者など国民健康保険に加入している方には新型コロナ感染症以外で傷病手当金制度がありません。

「高額療養費制度」という医療費が一定の額を超えた場合に超えた部分が還付される制度が存在します。

まずは上記2つの公的な制度を知っておくことが重要です。

傷病手当金制度、高額療養費制度といった公的制度を活用しても医療費が高くなると心配な方、国民健康保険に加入しており傷病手当金制度を利用できない方は民間の収入保障保険や医療保険の加入を検討してみましょう。

高額療養費・傷病手当金制度とは?

高額療養費・傷病手当金制度とは一体どのような仕組みなのでしょうか?

高額療養費制度とは

高額療養費制度とは、医療機関・調剤薬局の窓口で支払った医療費が1ヶ月で一定の上限額を超えた場合に、超えた金額を支給する制度です。

入院時の食費負担や差額ベッド代等は含まれません。

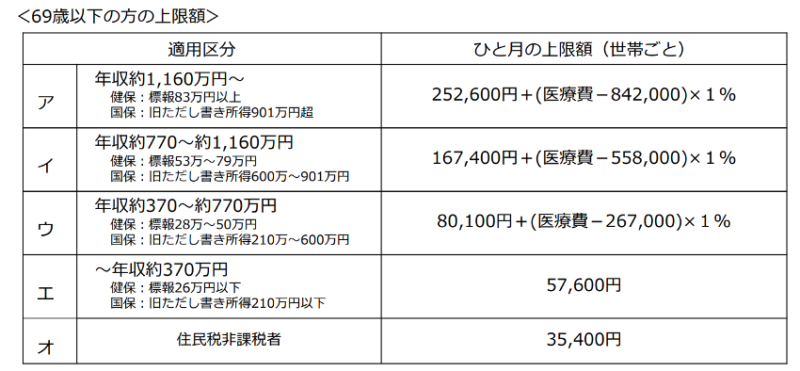

1ヶ月の上限額は年齢や所得によって異なり、69歳以下の方は以下の通りです。

全国健康保険協会(協会けんぽ)に加入している方は、標準報酬月額で区分されます。

標準報酬月額とは毎月の給料を一定額で区切った額と税引き前の賞与総額から千円未満を切り捨てた標準賞与額(年度の累計額573万円が上限)を設定したもので保険料算定の基準となります。

基本給の他に、役付手当・家族手当・通勤手当・住宅手当・残業手当といった手当も標準報酬月額に含まれます。

国民健康保険の「旧ただし書き所得」とは、旧地方税法(現在は廃止)の住民税課税方式に関する条文のただし書きとして規定されていた方法で算出される所得のことです。

例えば年収360万円の会社員が窓口で一ヶ月60万円の医療費がかかり窓口で18万円を負担した時には、

自己負担の上限額:57600円

180000-57600=122400円が還付されます。

同じ世帯にいる同一の医療保険に加入している方の医療費の自己負担額を1か月単位で合算する事が可能です。

さたに過去12か月以内に3回以上上限額に達した場合は、4回目から「多数回」該当となり、上限額が下がります。

事前に「限度額適用認定証」を申請し窓口で提示する事で、限度額以内の支払いとなりますので後から還付の請求を行う必要はありません。

医療費が高い時には所属している健康保険組合に尋ね制度を上手に活用しましょう。

高額療養費制度を利用する際には健康保険組合に申請を行います。

傷病手当金制度とは?

傷病手当金は被保険者(保険に加入している方)が病気やケガを原因に会社を休み、会社から給料が出ない場合に支給されます。協会けんぽの場合で見ていきましょう。

以下の4つの要件を満たす必要があります。

- 業務外での病気・ケガの療養のための休業であること

仕事中のケガや病気は労災保険の対象となります。 - 仕事に就くことができない

- 連続する3日間を含み4日以上仕事に就けなかった

病気やケガの療養で仕事を休んだ日から連続して3日間(待期)の後、4日目以降に就業できなかった日が支給対象となります。

「待期」には、有給休暇・土日・祝日等のも含まれ、給与の支払い有無は関係ありません。

就労時間内に業務外で発生した病気・ケガによって就業できない状態となった際には、その日が待期の初日となります。 - 休業した期間内に給与の支払いがない

業務外の病気・ケガによる休業期間の生活保障を行う制度のため、給与が支払われている期間は支給されません。

ただ、支払われた給与額が傷病手当金の額よりも少ない場合は、差額が支給されます。

支給される傷病手当金の額は、「支給開始日以前で継続した12ヶ月間の各月の標準月額を平均した額」÷30日×2/3で、おおよそ給与の2/3となります。

支給期間は2022年1月1日からは支給開始日から通算1年6ヵ月、支給開始日が令和2020年7月1日以前の場合は、支給開始日から最長1年6ヵ月です。

傷病手当金制度は一般的に勤務先の会社が申請するため、企業の担当者に必要書類を提出します。

民間の医療保険は必要?不要?

上記のように公的保険制度が整備されている事から「民間の医療保険はいらないのでは?」と考える方もいらっしゃることでしょう。

ただ、一般的に収入が不安定と言われる自営業者で傷病手当金制度のない国民健康保険に加入している方、貯蓄が少ない一人暮らしの方など以下に当てはまる方は医療保険や収入保障保険に加入しておくことをおすすめします。

- 貯蓄がゼロ又は少ない

- フリーランス・自営業者(国民健康保険の被保険者)・専業主婦(夫)等で公的保障が十分ではない

- 教育資金など数年後にまとまったお金が必要な事が決まっており貯蓄を崩したくない

- 持病があり健康面で不安が大きく備えておきたい

なお収入保障保険とは病気・ケガで働けなくなった時に一定額が給付される保険です。

まとめ

日本は国民皆保険制度ですので全ての人が健康保険組合に加入し、保険料が1~3割負担となっています。しかし、高額な抗がん剤を投与された場合、入院したケースなどでは医療費の自己負担が多くなってしまいます。

まずは高額療養費・傷病手当金制度について知り、貯蓄が少ない方や公的保障が十分でない方は民間の医療保険への加入を検討してみましょう。

コメント