贈与税は個人からもらった財産に対してかかる税金で、「暦年課税」と「相続時精算課税」という2つの方法から選択し、申告・納付します。

暦年課税と相続時精算課税では控除額が異なり、相続時精算課税はあらかじめ税務署に届出が必要となります。

贈与税とはどのような場合に課され、いくらから支払うのでしょうか?

申告・納付はいつ・どのように行うのでしょうか?

本記事では贈与税の概要と2つの方法と税率、申告・納付方法について解説していきます。

贈与税とは?

贈与税は個人から財産をもらった年度の1月1日~12月31日までの間に一定の金額を超えた場合にかかる税金です。

法人から財産を譲り受けた場合には贈与税は課されませんが、所得税の課税対象となります。

相続税対策として主に親・祖父母から子・孫に生前贈与が行われるケースが多く、財務省のホームページでは「相続税を補完する役割を果たしています」という記載があります。

贈与税には「暦年課税」と「相続時精算課税」という2つの課税方法があります。

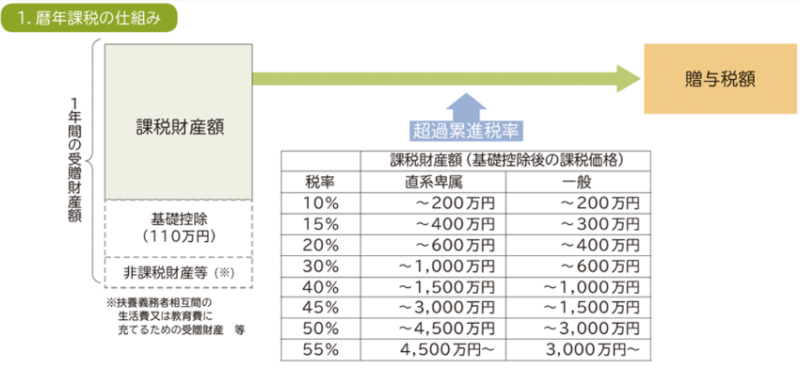

暦年課税制度では1月1日から12月31日までの1年間に贈与された財産の合計額が基礎控除額の110万円を超えた時に贈与税が課されます。

例えば「10年間に渡って毎年110万円の贈与を親から受ける」といった定期的に贈与が行われることが贈与者(贈与する方)と受贈者(贈与される方)の間で約束されている際には、「定期金給付契約に基づく定期金に関する権利」として贈与税の課税対象になります。

毎年贈与契約を交わし、契約に基づき110万円以下で贈与される場合には申告の必要はありません。

一定の要件を満たし、「相続時精算課税」を選択する受贈者(贈与を受ける方)は贈与を受けた翌年の2月15日~3月15日に「相続時精算課税選択届出書」と一定の書類を所轄の税務署に提出します。提出した年以降は贈与者が亡くなる時まで相続時精算課税制度が適用されますが、一度選択すると暦年課税に変更する事は不可能です。

暦年課税の110万円の基礎控除も適用されないため、「相続時精算課税選択届出書」を提出した年以降は、該当する贈与者からの贈与により取得した財産の全てについて贈与税の申告をしなければなりません。

しかし相続時精算課税制度を選択することによって、特定の贈与者から複数年にわたり贈与された財産の価額の合計が2500万円まで控除できます。控除限度額の合計が2500万円となりますので、前年以降に既に控除している際には、残額が限度額となります。

非課税枠を超えた部分には一律20%の税率を掛けて贈与税を算出します。

贈与者が亡くなった際には相続時精算課税の適用を受けた贈与財産の価額に相続・遺贈により取得した財産の価額を加えた金額を基に相続税を計算します。

既に納めた相続時精算課税での贈与税相当額は控除します。

少額で財産を贈与したい場合には暦年課税、まとまった財産を贈与したいケースでは相続時精算課税を選択することで贈与税の額をおさえられる可能性が高くなります。

贈与税の税率とは?財産の取得時期も

贈与税は1月1日~12月31日に貰った財産に課されますが、「いつ貰ったとみなされるのか」疑問を感じる方もいらっしゃることでしょう。

国税庁のホームページによると、贈与財産の取得時期は原則として以下の通りです。

| 贈与の種類 | 取得時期 |

| 口頭による贈与 | 贈与の履行があった時例:入金された日、有価証券が譲渡された日など |

| 書面による贈与 | 贈与契約の効力が発生した時例:贈与契約書に記載された日付、贈与条件を満たした時など |

| 停止条件付贈与 | 条件を満たしたとき例:贈与者が亡くなったら〇円を贈与する受贈者が○○試験に合格したらお祝いに不動産を贈与するなど |

| 農地の贈与 | 農地の売却・賃貸・転用などを行う際には農業委員会や都道府県知事の許可が必要となるため、農地法の規定による許可又は届出の効力が生じた時 |

暦年贈与は「一般贈与財産」と「特例贈与財産」に区分され、特例贈与財産は税率が低めに設定されています。

特例贈与財産は親や祖父母から20歳以上への贈与、一般贈与財産はそれ以外の贈与です。

| 一般贈与財産 | 「特例贈与財産用」に該当しない例:兄弟間、夫婦間、親子間の贈与で子が未成年者のケース |

| 特例贈与財産 | 祖父母や父母などの「直系尊属」から、贈与年の1月1日に20歳以上の直系卑属(子・孫など) |

税率は以下の通りです。

1年間の贈与額合計-基礎控除額110万円-非課税財産=課税財産額

課税財産額に上記の税率を掛けて計算します。

贈与税が課されない財産には、生活費や教育費として贈与された財産や宗教・慈善・学術など公益を目的とした事業に使われる財産(学校法人・宗教法人・慈善団体などの運営費用など)、奨学金の支給を目的とする特定公益信託などがあります。

生活費や教育費は学費・子育てのための費用・日常生活に必要な費用を指します。

直接使用されたものに限られ、預貯金、株式・不動産の購入などに充てられた際には贈与税の対象となります。

なお直系尊属からの贈与で下記の用途で使用され、一定の要件に当てはまる一定額の贈与財産は非課税となります。

| 用途 | 要件 | 非課税枠 |

| 住宅取得等資金 | 直系尊属から20歳以上(2022年4月1日以降は18才以上 )の方がマイホームの新築・取得・増改築の資金として要件を満たした贈与を受ける | ※下記参照 |

| 結婚・子育て資金 | 直系尊属から20歳以上50歳未満の方が結婚・子育て資金として要件を満たした贈与を受ける | 1000万円相当 |

| 教育資金 | 直系尊属から30才未満の方が教育資金として要件を満たした贈与を受ける | 1,500万円相当 |

※2022年1月1日以降の贈与

| 家屋の種類 | 非課税枠 |

| 耐震、省エネ又はバリアフリーの住宅用家屋 | 1,000万円 |

| 上記以外の住宅用家屋 | 500万円 |

個人から貰った香典・花輪代、年末年始のギフト、祝物または見舞いなど社会通念上相当と認められるものも非課税となります。

贈与税の申告・納付方法

暦年課税で110万円超の財産をもらった時、相続時精算課税を適用する際には受贈者が贈与年の翌年2月1日から3月15日の間に申告・納付を行う義務があります。

なお2021年分の贈与税申告の受け付けは、2022年2月1日~3月15日までとなります。

相続時精算課税を利用している方は、税金を納める必要が無い場合でも申告する必要があります。

必要書類はもらった財産により異なりますが、申告書は必ず提出します。

申告は①e-Tax(電子申告)、②郵送で税務署に送付、③管轄の税務署に直接持参の3つから選ぶことができます。

管轄の税務署は以下の国税庁のホームページから調べる事が可能です。

まとめ

贈与税は暦年贈与で110万円超の財産をもらった時、相続時精算課税制度を選択した方は申告・納付の必要があります。

日常生活に必要な教育・子育てのための費用、実際に使われたもの、控除制度を利用した贈与財産は税金の対象外となりますので注意しましょう。

この記事を参考に贈与税の基本、申告・納付方法について知り実際の場面に活かしていきましょう。

コメント