父母や祖父母などから子供や孫に対して教育資金を贈与した場合、贈与税が非課税となる制度があります。

相続とも関わる可能性がある制度となっています。

「直系尊属から教育資金の一括贈与を受けた場合の非課税制度」という名称で2021年までの予定でしたが、税制改正により2023年3月31日まで延長となりました。

一体どのような制度で、制度を利用するためにはどのような手続きが必要なのでしょうか?

この記事では、教育資金の非課税制度の概要や適用条件、利用する手順などを解説していきます。

「非課税制度を活用したい」「子や孫に授業料や留学費用を渡したいけど贈与税がかかるのでは?」とご心配の方はぜひご覧ください。

祖父母・親から教育資金の一括贈与を受けた場合の非課税制度とは?

2013年度の制度改正により、「直系尊属から教育資金の一括贈与を受けた場合の非課税制度」が創設されました。

父母や祖父母などの直系尊属から子や孫などに対して、教育に用いる資金を一括贈与することにより、一定の条件を満たした場合に贈与税が1500万円まで非課税となる制度です。

通常は年間110万円以上の財産をもらうと、110万円を超えた部分に贈与税が課されますので、教育資金に関する税金を大幅に控除できる仕組みとなっています。

| 適用期間 | 2013年4月1日~2023年3月31日まで |

| 非課税限度額 | 受贈者※1人につき1,500万円 (うち、学校等以外に支払う金銭は500万円) |

| 対象となる財産 | 1.信託受益権を取得した場合※2 2.書面による贈与により取得した金銭を銀行等に預入をした場合 3.証券会社等で、書面による贈与により取得した金銭等により有価証券を購入した |

| 贈与者の要件 | 受贈者の直系尊属であること |

| 受贈者の要件 | 教育資金管理契約を締結する日において30歳未満である者前年分の所得税の合計所得金額が1,000万円以下である者 |

※1.贈与者とは贈与を行う方、受贈者とは贈与を受ける方となります。

※2.信託銀行などで金銭や有価証券などの財産を信託し、管理・運用してもらう「信託財産」から生じる利益を貰う(信託受益権)ことも非課税対象となります。

教育資金とは、保育園や幼稚園・学校などに支払う授業料・入園料・保育料に加え、学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用を指し、1500万円までの贈与が非課税となります。

また学校以外へ直接支払われ、以下の項目に該当する資金も500万円まで非課税となります。

<役務提供又は指導を行う者(学習塾や水泳教室など)に直接支払われるもの>

(1) 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

(2) スポーツ(水泳、野球など)又は文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

(3) (1)の役務の提供又は(2)の指導で使用する物品の購入に要する金銭

<上記以外に支払われるもの>

- 学用品の購入費、修学旅行費などに充てるための金銭で、学校等が必要と認めたもの

- 通学定期券代、留学のための渡航費などの交通費

23歳以上は習い事代が制度の対象外となりますが、教育訓練給付金の支給対象となる教育訓練を受講するための費用は非課税対象となります。

教育資金の非課税制度を利用する手順

教育資金の非課税制度を利用する手順は以下の通りになります。

- 教育資金口座を開設する

- 非課税申告の手続きを行う

- 贈与(預入)を行う

1.教育資金口座を開設する

非課税制度の適用を受けるためには、まず教育資金口座を開設し教育資金管理契約を金融機関と締結する必要があります。

多くの金融機関では、専用口座としてホームページなどで申し込みの案内と必要書類が明記されています。

口座開設を希望する金融機関に問い合わせ、所定の手続きを行いましょう。

2.非課税申告の手続きを行う

口座を開設する金融機関に「教育資金非課税申告書」を提出します。

開設した口座に信託や預入などをする日(通常は教育資金口座の開設の日)までに、受贈者の納税地の所轄税務署長に申告書を提出します。

教育資金口座の開設、教育資金管理契約と同時に申告書を提出しておくことでスムーズな手続きが行えます。

3.贈与(預入)を行う

教育に関する資金を、専用口座を利用して贈与(預入)します。

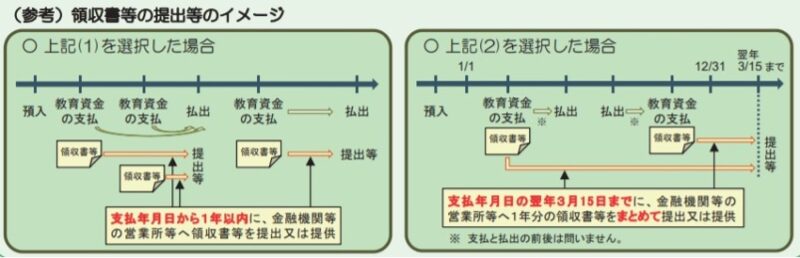

贈与を受けた方は、払い出した金銭に係る領収書等を一定期間内に金融機関に提出し、金融機関は、領収書の確認や記録を行います。

領収書を提出する期日は、受贈者が教育資金を実際に支払った後に口座からの払出しを行う場合には「領収書に記載された支払年月日から1年を経過する日」となります。

上記以外の方法では、領収書に記載された支払年度の翌年3月15日が期限となります。

贈与を受ける方が30歳に達した時点で契約は終了となりますが、学校や教育訓練を受けており金融機関に届け出た場合には40歳まで認められるケースもあります。

受贈者が亡くなった時、残高がゼロとなり、かつ、契約終了の合意があった場合にも契約は終了となります。

契約期間中に贈与者が亡くなった場合

契約期間中に贈与者が亡くなり、以下のケースに該当する場合には贈与者が亡くなった旨を金融機関に届け出ることが必要となります。

(1) 2021年4月1日以後に贈与者から信託受益権等の取得をし、非課税制度の適用を受けた

(2) 2019年4月1日から2021年3月31日までの間に贈与者から信託受益権等の取得(死亡前3年以内)し、非課税制度の適用を受けた場合

また口座の管理残額は相続によって取得したものとみなされます。

管理残額を相続財産として受け取り、相続税の基礎控除額を超えた時には相続税の申告期限までに相続税の申告を行う必要があります。

ただし贈与者の亡くなった日に以下の①~③のいずれかに該当する場合には、相続によって取得したものとはみなされません。

① 23歳未満である場合

② 学校等に在学している場合

③ 教育訓練給付金の支給対象となる教育訓練を受けている場合

※②又は③に該当する場合は、その旨を明らかにする書類を贈与者が亡くなった旨の届出と併せて提出します。

なお受贈者が贈与者の子以外(孫など)である場合には、2021年4月1日以後に贈与により取得をした信託受益権等に対応する部分は、相続税額の2割加算の適用があります。

相続税額の2割加算とは、相続、遺贈などによって財産を取得した方が、被相続人の一親等の血族及び配偶者以外の方である場合には、相続税額に2割に相当する金額が加算される制度です。

2021年度の税制改正では、当初は2021年3月31日までの予定だった制度の適用期限が2023年3月31日まで2年延長されることになりました。

まとめ

教育資金の非課税制度は、一定の要件を満たした場合に父母や祖父母など直系尊属から子供や孫に対して1500万円までの一括贈与に対して税金がかからない仕組みになっています。

留学や地元を離れ学校に通う場合など、まとまった教育資金を子や孫に贈与したいケースで利用しましょう。

この記事を参考に適用要件や対象となる財産、手順などを把握し、制度を活用していきましょう。

コメント