仮想通貨の税金はやばいって本当?

仮想通貨は利益がどのくらい出ると確定申告が必要?

世間的に仮想通貨ブームということもあり「仮想通貨の税金がやばいらしい…」と、聞いたことがある人も多いのではないでしょうか。

仮想通貨へ投資を行っている人は、税制面に関しても正しい知識を持っていないと、最終的に税金で損をしてしまいかねません。

本記事では仮想通貨の税金に関して基本的な知識から、確定申告の必要性と具体的なやり方等について、初心者にも分かりやすく解説しています。

最後まで読んで頂くことで、仮想通貨の税金に関する正しい知識を身に付けることができるでしょう。

これから仮想通貨へ投資を行うかと検討されている方は、税金に関する知識をしっかりと身につけておきましょう。

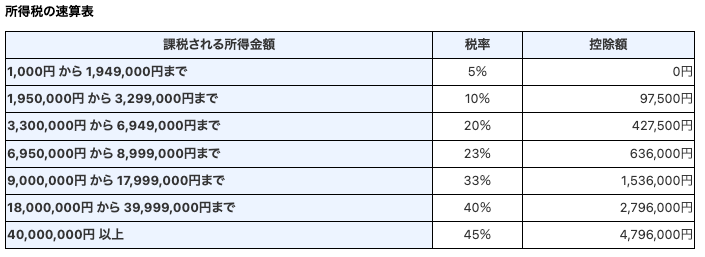

仮想通貨にかかる税金は最大税率55%

仮想通貨で得られた利益は、基本的に雑所得に分類されます。

事業として仮想通貨取引を行っている方は、事業所得として扱われますが、会社員が資産運用として取り組んでいる場合は一般的に雑所得です。

税制上、雑所得は総合課税なので給与所得などの他の所得と合算して、課税所得が算出されます。

所得税では累進課税制度が採用されていますので、最大税率は45%であり住民税10%を合わせると、最大55%もの税率がかけられます。

例えば仮想通貨で1億円利益が出たとしても、約半分が税金として徴収されるという訳です。

仮想通貨で億万長者になった人の中には、税金を考慮せずに散財していたところ、納税時期になって税金が払えずに借金を抱えてしまった人もいます。

仮想通貨の利益は雑所得扱い

そもそも雑所得とは、他の所得に該当しない項目の受け皿として作られたものです。

具体的には、以下の項目に該当しない所得を指します。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

どれにも該当しない所得は、総じて雑所得として税制上では扱われます。

例えば公的年金や会社員の副業で得られた利益、FXで得られた利益なども雑所得扱いです。

事業所得や給与所得などと比較すると、金額的にはそれほど大きくありませんが、雑所得に関する申告者の数は意外に多いです。

税制上は不利!損益通算と繰越控除が行えない

損益通算とは、不動産投資などで損失が出た際に他の所得(事業所得や譲渡所得など)から差し引き、課税所得を軽減させることを指します。

仮想通貨の場合、仮想通貨の取引内で発生した損益や雑所得内での損益の通算は可能ですが、その他の所得とは損益通算が行えません。

また株式取引やFXなどでは、その年に発生した損失を翌年以降に持ち越す(繰越控除)ことができますが、仮想通貨で発生した損失は行えません。

仮想通貨で税金が発生する3つのケースと計算方法

実際に仮想通貨で税金が発生するケースとしては、以下のような項目が挙げられます。

- 仮想通貨の売買で利益を出した

- 仮想通貨で買い物をした

- マイニング(承認作業)で仮想通貨を取得した

仮想通貨は売買損益だけではなく、他の商品や通貨を購入した時や、マイニング等で仮想通貨を得た際にも税金が発生します。

ただし、仮想通貨を保有しているだけであれば課税されませんので、税金が気になる方は一度買ったら売らずに長期保有するのも一つの方法です。

投資家の中では仮想通貨を利益確定せずに、長期保有している人が大変多いです。

まとまった金額を利益確定してしまうと、その分税金がかかります。

仮想通貨に投資される際には、出口戦略も考えておく必要があるでしょう。

仮想通貨の売買で利益を出した

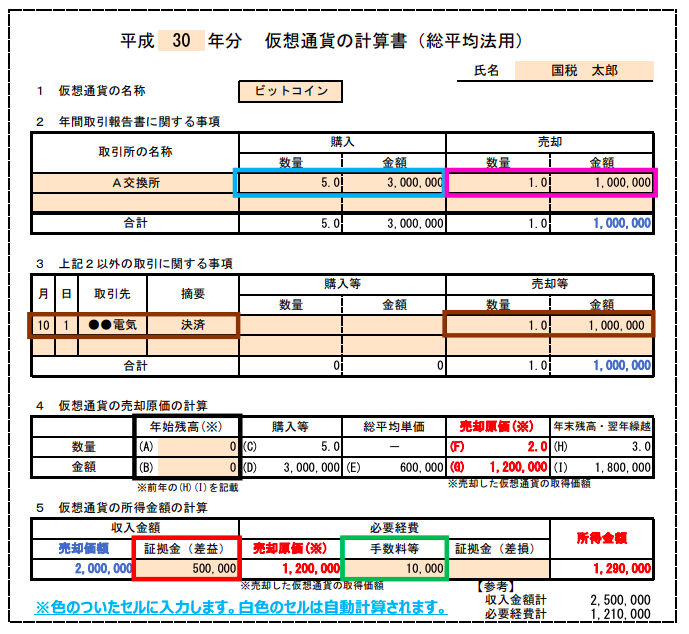

仮想通貨では、取引ごとに税金の計算を行う必要があります。

計算期間は1月1日から12月31日までの1年間であり、売買履歴を元に所得額を算出し、必要があれば確定申告を行います。

具体的な売買の計算方法としては、主に2つです。

- 移動平均法:売買の都度、単価の計算を行う方法

- 総平均法:基準期間全体の購入金額から単価を計算する方法

計算のやり方としては総平均法が簡単ではありますが、経済的な実態に即したやり方としては、移動平均法の方が適しています。

ただどちらにせよ手間のかかる作業なので、自動計算ツールを活用する人も多いです。

仮想通貨で買い物をした

仮想通貨で決済を行う際にも、税金が発生します。

例えばビットコイン(BTC)の価格が1万円の時に購入し、その後1BTCが10万円まで価格が上がった後に、パソコンを購入したとしましょう。

その場合、パソコンの価格からビットコインの取得価格を差し引いた金額である、9万円が課税所得となります。

パソコンの購入金額10万円(1BTC) ー ビットコインの取得価格1万円 = 9万円(課税所得)

マイニング(承認作業)で仮想通貨を取得した

マイニングとは、仮想通貨の複雑な承認作業をサポートするための行為であり、作業の成功報酬として仮想通貨が受け取れます。

マイニングで得られた仮想通貨に関しても、電気代やパソコン代等の費用を仮想通貨の取得価格から差し引いた金額が、課税所得となります。

また、マイニング作業を専門的に行う人たちを”マイナー”と呼び、今では世界各国の名だたる企業がこぞってマイニングを行っている状態です。

仮想通貨のマイニング作業自体は、資産運用に区分するのは難しく、会社によっては副業扱いになる可能性が高いです。

仮想通貨で確定申告が必要なケース

仮想通貨で確定申告が必要なケースとしては、会社員や公務員などの人は、年間の利益が20万円以上ある場合です。

その他、主婦や学生等の扶養されている人は、年間33万円以上の利益が出た場合に、確定申告が必要になります。

確定申告は納税するためだけに行うのではなく、払い過ぎた税金を還付してもらうためにも行えますので、しっかりと経費計算した上で申請しましょう。

仮想通貨の確定申告のやり方

仮想通貨に関する確定申告書の作成から提出までの流れは、以下の通りです。

- 取引所から”年間取引報告書”を取得する

- 仮想通貨(暗号資産)の計算書を作成する

- 確定申告書を作成する

- 納税額がある人は税金を支払う

現在はe-Taxを使ってオンラインで、確定申告書の作成から提出まで行えますので、作業に慣れてしまえば非常に簡単です。

確定申告書の提出期限は、原則2月16日〜3月15日までです。

期限内に提出が完了していないと遅延税が課せられますので、くれぐれも注意しましょう。

e-Taxを使えばスマホからでも簡単に確定申告が行えます。

確定申告がはじめての方は、税務署や青色申告会等へ相談しながら作成しましょう。

取引所から”年間取引報告書”を取得する

国内の取引所を利用されている方は、1月1日〜12月31日までの年間取引報告書を、交付してもらいましょう。

年間取引報告書があれば総平均法で簡単に雑所得の計算ができますので、くれぐれも失くさないように注意しましょう。

また、取引所が対応していない場合は、取引履歴(CSV)を取得した上で、損益を計算し確定申告を行います。

仮想通貨(暗号資産)の計算書を作成する

仮想通貨の計算書に関しては、国税庁サイトから雛形をダウンロードした上で作成します。

総平均法と移動平均法とで書類様式が異なりますので、間違えないように注意しましょう。

また年間取引報告書を利用する場合、移動平均法は使えません。

移動平均法で計算したい方は、自動計算ツール等の活用を検討する必要があります。

確定申告書を作成・提出する

確定申告書の作成は、”国税庁の確定申告等の作成コーナー“から簡単に作れます。

作成した後はそのままe-Taxを活用して電子申告できますので、必要書類を揃えた上で申請を行いましょう。

より詳しい手続きのやり方に関しては、参考サイトをご覧ください。

納税額がある人は税金を支払う

確定申告書を提出した後に、必要がある人は納税を行います。

納税期間は、確定申告の提出期限と同じで原則2月16日〜3月15日までです。

納税方法に関しては、コンビニ振り込みや税務署での窓口払い、e-Taxからのオンライン支払いなどが利用できます。

また、還付金がある人は確定申告後、内容に問題なければ2週間後には、指定した銀行口座に入金が行われます。

仮想通貨の確定申告をしなかった場合どうなる?

確定申告の必要がある人が故意に行わなかった場合、税務署に摘発された際にはペナルティが課せられます。

具体的なペナルティとしては、以下の通りです。

- 過少申告加算税:金額を少なく申請していた場合に課せられる

- 無申告加算税:確定申告しなかった場合に課せられる

- 遅延税:納税が期限内に行われなかった場合に課せられる

- 重加算税:悪質な脱税行為を働いた際に課せられる

あまりにも悪質なケースだと重加算税が課せられ、ペナルティとしての税率は最高40%になります。

例)無申告が摘発され1,000万円の納付義務が発生し、悪質だったため重加算税の対象となった。

1,000万円 × 40% = 400万円(納付額)

税務署は最長7年に遡って税務調査が行えるようになっており、実際過去にビットコインの売却益を少なく申告していた男性が有罪判決になっています。

暗号資産(仮想通貨)のビットコイン取引で得た利益を申告せず、所得税約7400万円を脱税したとして、所得税法違反の罪に問われた石川県小松市の会社役員、松田秀次被告(56)に、金沢地裁(大村陽一裁判官)は30日、「莫大な利益を安易に秘匿したのは非難に値する」として、懲役1年、執行猶予3年、罰金1800万円(以下省略)

出典:日本経済新聞より一部抜粋

(確定申告しなくてもバレないだろう…)と考えている人は意外に多く、税務署に摘発された後に後悔するケースが大半です。

脱税行為は犯罪ですので、くれぐれも行わないようにしましょう。

確定申告の手続きは慣れない人からすると面倒に感じてしまいますが、納税は国民の義務であり法律にも定められています。

知らなったでは済まされませんので、分からない人は税務署や青色申告会等に相談するようにしましょう。

仮想通貨の税金が払えない場合の対処法

税金がどうしても払えない場合、税務署やお近くの市区町村の役場等に相談しましょう。

税金は非免責債権なので、他の借金とは異なり債務整理を行なっても免除されません。

仮に自己破産の申請を行い免責許可が下されたとしても、税金をはじめとした非免責債権は支払いの義務がなくなることはありません。

ちなみに税金を延滞すると、延滞金(遅延損害金)が発生することがあります。

支払いが難しい場合は、早期に役場へ”延滞金減免申請書”を提出しましょう。

- 養育費

- 生活費

- 婚姻費用

- 罰金(交通違反など)

- 下水道料金(上水道は免責債権)

- 従業員への給料(個人事業の場合)

税金が支払えない場合は、早期に税務署や最寄りの役場へ相談しましょう。

そのまま放置していると、延滞金により雪だるま式に納税額が増える可能性があります。

まとめ

会社員の方で年間利益が20万円以上出ている場合は、確定申告が必要です。

売買損益だけでなく、商品の購入やマイニング等でも課税対象となりますので、十分に理解した上で仮想通貨への投資を行いましょう。

また、仮想通貨の税金に関する計算が難しいと感じている人は、専用の自動計算ツールもありますので、積極的に活用してみてください。

仮想通貨の税制上の扱いに関しては、今後も改正される可能性がありますので、ご自身でも継続して情報収集をしっかりと行いましょう。

仮想通貨に限らず税金関連は仕組みが難しいため、少しでも不安に感じている方は、税務署や青色申告会等に相談してみてください。

コメント