「不動産相続で評価額は一体どのように計算するの?」「不動産を相続した時、相続税はどうなるの?」とお考えの方は多い事でしょう。

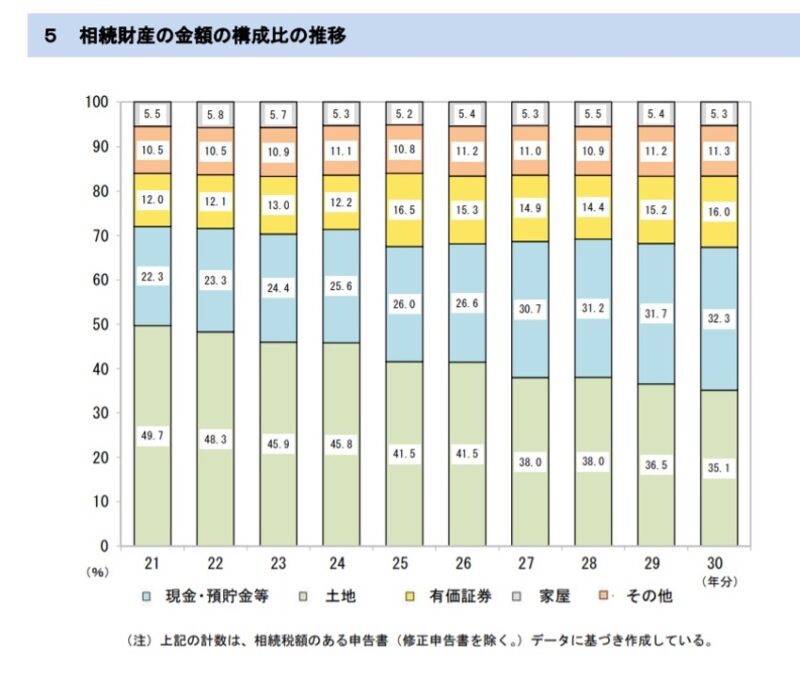

国税庁が発表した2018年度の「相続税の申告事績の概要」によると、相続税額の申告があるケースでは、相続財産の金額のうち家屋は10年間で約1.5倍上昇し2018年には9147億円に伸びています。

少子高齢化の影響で被相続人(亡くなられた方)の数も年々増えており、税制改正により相続税の納税額や税金を納める人の割合も増加しています。

不動産相続の知識を身に付けておくことで、いざという時にスムーズに不動産相続の評価方法や相続税の計算方法が分かり、事前に相続税対策を行う事も可能となります。

この記事では不動産相続における評価額の計算方法、小規模宅地等の特例、相続税の計算方法、不動産相続の実態や相続税対策への有効性について解説していきます。

不動産を相続する予定のある方や将来子孫に不動産を相続する方、相続・不動産分野の勉強をされている方はぜひご覧ください。

不動産相続の評価額とは。土地は主に路線価、家屋は固定資産税評価額

相続の評価は基本的に、相続により財産を取得した日(課税時期)の「時価」で行うことが相続税法で定められています。

ただし株式や不動産など、財産によっては「どの時期の価額が評価額となるのか」という判断が難しいため、国税庁では「財産評価基本通達」という評価の目安を設けています。

財産評価基本通達による土地や建物など不動産相続を行う場合の評価は、以下の方法に沿って行います。

- 土地:路線価方式又は倍率方式

- 家屋:固定資産税評価額

1.土地の評価方法

土地は路線価方式又は倍率方式によって評価を行うことが定められています。

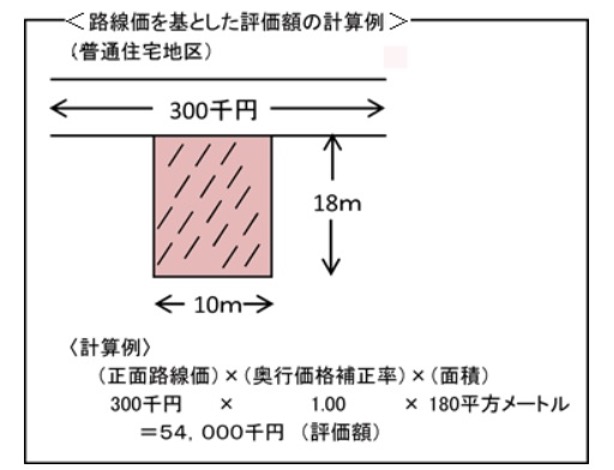

路線価方式は路線(道路)に面する標準的な宅地の1平方メートル当たりの価額である「路線価」が定められている地域の算定方法です。

国税庁の「財産評価基準書・路線価図・評価倍率法」で該当する土地のエリアに路線価が設定されているか、路線価はいくらであるかを確認する事が出来ます。

路線価方式における土地の価額は、路線価をその土地の形状等に応じた奥行価格補正率などの各種補正率で調整した後に、土地の面積を掛けて計算します。

路線価は一般的に時価の約8割程度になる事例が多くなっています。

倍率方式は、路線価が定められていない地域で土地を評価する方法です。

「土地の固定資産税評価額×一定の倍率=土地の価額」となります。倍率は路線価と同様に国税庁の「財産評価基準書・路線価図・評価倍率法」で調べる事ができます。

路線価や評価倍率などは毎年1月1日の公示価格(取引の指標となる価格)と同時に改定されますので、相続のあった年の1月1日時点の価額を参考に評価を行う事になります。

2.家屋の評価方法

家屋は「固定資産税評価額」で評価されます。

固定資産税評価額は時価の7割程度に設定されており、自治体から送付される「固定資産税・都市計画税(土地・家屋)納税通知書の課税明細書」を見る事で価額が分かります。

明細書が見当たらない場合には、家屋の住所を管轄する自治体の役所で「固定資産税評価台帳」を閲覧することで把握できます。相続手続きの際に法務局に提出する「固定資産評価証明書」を交付してもらう事も可能です。

不動産相続で重要な「小規模宅地等の特例」とは

相続によって得た土地を、被相続人(亡くなられた方)や親族の方が事業用又は居住用に使用していた場合、一定の要件を満たすことで「小規模宅地等の特例」が適用され50~80%評価額が減額されます。

相続における評価額で次の表に掲げる区分ごとに一定の割合を減額します。

| ①特定事業用宅地等 | 相続開始の直前で被相続人等の事業用に利用されている土地(不動産貸付業、駐車場業、自転車駐車場業、準事業※を除く) |

| ②特定同族会社事業用宅地等 | 相続開始の直前から相続税の申告期限まで一定の法人の事業用に利用されていた土地 (不動産貸付業、駐車場業、自転車駐車場業及び準事業を除く) |

| ③~⑤貸付事業用宅地等 | 相続開始の直前まで被相続人が不動産貸付業、駐車場業、自転車駐車場業又は準事業として提供していた土地 |

| ⑥特定居住用宅地等 | 相続開始の直前において被相続人等の居住の用に供されていた宅地※被相続人と親族が一緒に住んでいた場合、一定の要件を満たすことが条件となる |

※準事業とは、事業規模には至らない行為で相当の対価を得て継続的に行うものをいいます。

特例を受けるためには、相続税の申告期限まで、宅地の上で事業を行っている、相続税の申告期限まで保有しているなどの基準を満たす必要があります。

小規模宅地等の特例は上記のように適用要件が細かく設定され、「難しい」「煩雑」と感じる方は多いかもしれません。ただし適用されることで評価額から50~80%減額されますので、相続税の節約効果が高くなります。

宅地建物取引士や2級FP技能士の試験でも学ぶ機会があり、不動産分野では欠かせない知識となりますので必ずおさえておきましょう。

相続税の計算方法とは

相続税を計算する際には、不動産を含めた遺産の総額から基礎控除額(3000万円×法定相続人の数)を差し引いた額を法定相続分で分け、下記の速算表に当てはめて計算します。

計算した各相続人の相続税を合計し、実際の割合で按分した金額が納める相続税の金額となります。

不動産相続の評価額・計算方法とは?

例えば以下の不動産を相続した場合、評価額は一体いくらになるのでしょうか?

- 家屋:時価:3000万円

- 土地:時価:4000万円

- 合計:7000万円

家屋は固定資産税評価額で評価します。固定資産税評価額は時価の約7割となっていますので、評価額は3000万円の7割である2100万円程度と計算できます。

土地は時価が4000万円ですが、路線価は時価の約8割で設定されていますので、3200万円程となります。さらに小規模宅地等の特例が適用となり50%が減額された場合、1600万円となります。

時価7000万円相当の不動産が3700万円程度で評価されるという計算結果となりました。

不動産は相続税対策に有利

相続における不動産の評価方法についてお伝えしてきましたが、預貯金などに比べ不動産は評価額が低く税金の対象となる価額が圧縮されるため、納付する相続税が少なくなる傾向にあります。

不動産投資の謳い文句で「相続税対策に有利」「節税効果が高い」と見かける事がありますが、上記のような評価の仕組みにより相続税がおさえられるからです。

ただし不動産投資には建物が経年劣化と共に価額が減少するリスク、空室となり家賃収入が減少またはゼロになるリスクなどがありますので慎重に検討してから行いましょう。

現金を不動産に換えるだけでも相続税を減らせる可能性がありますので、相続税対策をお考えの方は不動産を選択肢に入れておくことをおすすめします。

FPの方で相続の相談を受ける機会の多い方は、相続税対策として現金を不動産に換える方法がある事をおさえておきましょう。

相続財産のうち家屋の金額は年々増加している

上の表は国税庁が発表した2018年度の「相続税の申告事績の概要」の「相続財産の金額の推移」となります。

土地は微増傾向、家屋は2009~2018年の間で約1.5倍増加の金額が増加しています。

有価証券、現金・預貯金も2倍以上となっており、金額の構成比は以下のように推移しています。

まとめ

相続における土地や家屋の評価方法や小規模宅地等の特例、相続税の計算方法、不動産の相続税対策の有効性などをお伝えしてきました。

相続の予定がある方は、この記事を参考に不動産相続の評価額を把握し、万が一の場合に備えておきましょう。

相続財産が多く、基礎控除額(3000万円+600万円×法定相続人の数)を超えてしまいそうなケースでは相続税対策としてあらかじめ現金などを不動産に換えておくことをおすすめします。

2級FP技能士や宅地建物取引士など不動産相続の勉強をされている方は、本記事で不動産の評価方法や相続税の計算方法を学んでおきましょう。

コメント