孫や家族に遺産を贈与したいのだけど、贈与税はどのくらいかかるのだろうか?

具体的な計算方法や、贈与税がかからない方法が知りたい…

結論からいうと、贈与税には基礎控除額110万円を差し引いた金額に対して、特定の税率が加算されます。

仮に1年間(1月1日から12月31日まで)の贈与額が、110万円以内であれば贈与税はかかりません。

しかし、贈与する金額が多い方は、かかる税金がその金額によって大きくなりますので、できるだけ税金を抑えるための対策が必要になります。

この記事では贈与税の具体的な計算方法や、贈与税がかからない方法等に関して、初心者の方にも分かりやすく解説しています。

最後まで読んでいただくことで、あなたが実際に支払う贈与税額が把握できるはずです。

贈与税には特別控除制度が複数設けてあり、適応条件を満たすことで、節税効果を発揮する事ができます。

贈与税は基礎控除額110万円を差し引いた額に対してかかる

贈与税とは主に”個人”から財産を受け取る際に、かかる税金になります。

会社などの法人から財産を受け取った際には、贈与税ではなく所得扱いとなり所得税がかかります。

そのため、贈与税の場合は個人に限定され、その金額が基礎控除額110万円以下であれば、税金はかかりません。

仮に毎年110万円ずつ贈与を分けて行なった場合には、税金はかからず時間をかけて非課税で贈与を行うことができます。

1月1日から12月31日までの1年間にかかる贈与額が110万円以上であった場合は、110万円を差し引いた金額に対して、贈与税がかかります。

これを”暦年課税”と呼びます。

贈与税の税率(一般税率・特例税率)

贈与税は、基本的に累進課税制度が適応されており、贈与される金額から基礎控除額の110万円を差し引いた金額に応じて税率が適応されます。

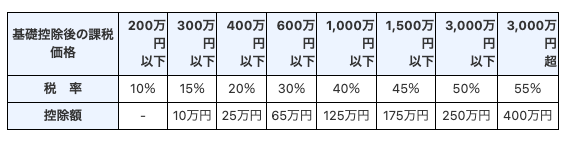

適応される税率には、“一般税率”と”特例税率”の2種類があり、一般税率は主に兄弟間や夫婦間、親から子供(未成年)の場合に適応されます。

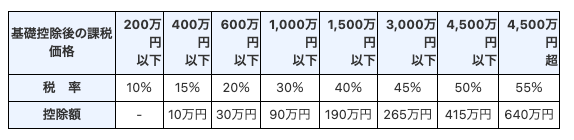

対して、特例税率は直系尊属である祖父母、父母などから20歳以上の子もしくは孫等への贈与の際にかかる税率です。

どちらの税率が適応されるかによっても、納める税金額が異なりますので、間違えないようにしましょう。

一般税率表(一般贈与財産用)

特別税率表(特例贈与財産用)

贈与前に知っておきたい贈与税の基礎知識【5つのポイント】

はじめて贈与を行う方は、基礎的な贈与に関する知識を必ず抑えておきましょう。

- 贈与税がかかるのは贈与を”受け取る側”である

- 贈与税が非課税枠ないであれば”申告は必要ない”

- 贈与された財産は所得にはならない

- 暦年贈与であれば毎年110万円までは贈与税がかからない

- 日常生活で必要となる生活費には贈与税はかかならい

贈与税は全ての贈与に対して税金がかかる訳ではありません。

そのため、どのようなケースが贈与に適応されるか、事前に把握しておくことが大切です。

贈与税がかかるのは贈与を”受け取る側”である

贈与税の基準は”もらう側”にあり、基本的にもらう側の合計額が110万円を超えると、贈与税が課せられます。

例として、財産を”あげる側”が複数人の人に対して贈与する場合、110万円ずつであれば何人に贈与しようと非課税となります。

対して、財産を”もらう側”が祖父と祖母の両方から100万円ずつ贈与を受け取ると、合計金額が200万円となり、贈与税の課税対象となります。

贈与税が非課税枠ないであれば”申告は必要ない”

贈与税が非課税枠の人も、申告が必要なのか気になる人もいらっしゃると思いますが、非課税枠内であれば税務署等への申告は必要ありません。

しかし、110万円以上の贈与を受けた方や、特別控除等を活用した方は、申告書の提出が必要になります。

“特別控除”とは、主に相続時精算課税、住宅取得等資金や配偶者控除などを指します。

贈与税の未申告がバレると、税務署からペナルティを課せられますので、くれぐれも申告漏れなどに注意しましょう。

贈与された財産は所得にはならない

個人から贈与された財産は、所得には該当しないため、所得税はかかりません。

その分、基礎控除額である110万円を差し引いた贈与額に対しては、贈与税が課せられます。

贈与された金額にも所得税がかかると勘違いして申告してしまうと、二重課税になりますので、くれぐれも間違えないようにしましょう。

その他、法人からの贈与に対しては、所得税が課せられますので、その点も抑えておきましょう。

暦年贈与であれば毎年110万円までは贈与税がかからない

“暦年贈与”とは、毎年の贈与を非課税枠である110万円ずつに分けて、贈与するやり方を指します。

基礎控除額の範囲内であれば、1年ずつ分割で贈与を行うことで、贈与税を回避する事ができます。

暦年贈与であれば、面倒な贈与税の申告等もありませんので、比較的誰でもできる簡単なやり方だといえるでしょう。

日常生活で必要となる生活費には贈与税はかかならい

贈与の中でも、生活費や教育費などの最低限生活に必要なお金に関しては、贈与税が課せられません。

夫婦や親子、兄弟姉妹などの扶養義務者から生活費や教育費に充てるために取得した財産で、通常必要と認められるもの

出典:国税庁|贈与税がかからない場合

国税庁の公式サイトにも明記されており、「通常必要と認められるもの」に対しては、非課税扱いとなります。

ただし、生活に不必要な嗜好品や高額なもの等を挙げた際には、贈与税の対象となりますのでご注意ください。

贈与税の計算方法

贈与税の計算式は、「(贈与を受けた財産の合計 ー 基礎控除額110万円 )× 贈与税の税率」となります。

贈与税の税率に関しては最高55%となっており、累進課税制度が適応されるため、課税価格が多ければ多いほど納める税金も比例して多くなります。

贈与税の計算は至ってシンプルなので、実際に贈与する際には一度ご自身でも、計算してみると良いでしょう。

ただし、特別控除等を活用される際には、計算が難しくなるケースもあるため、税理士やFPに一度計算してもらうことも検討しましょう。

贈与税の申告と納税時期

贈与税の申告期間は、財産を受け取った年の翌年2月1日から3月15日までです。

贈与税の申告書等に関する提出先は、お住まいの地域の管轄である税務署になります。

また、実際に納税する場合は、主に4つの方法から自由に選択できます。

- 現金(納付書持参の上、金融機関または税務署の窓口で支払い)

- e-Tax(インターネット経由)

- クレジットカード(インターネット経由)

- コンビニ(詳細は国税庁サイトを参照)

万が一、一括で納付するのが難しい場合は、”延納”することも可能です。

贈与税を延納する場合は、別途手続きが必要な上に条件も設けてありますので、国税庁サイトで詳細を確認した上で検討しましょう。

贈与税の申告手続き・やり方

贈与税の申告手続きの流れとしては、主に3ステップに分けられます。

- 贈与を行なった証拠資料をまとめる

- 贈与税の申告書を作成する

- 申告時期になったら管轄の税務署に申請する

実際に贈与を行なった証拠として、贈与契約書等の資料は必ず残しておきましょう。

申告時期になったら、国税庁ホームページからPDF書類をダウンロードして、必要な書類の作成を行います。

その後は、申告期限内に管轄の税務署に申請し、実際に納税したら完了です。

贈与税がかからない方法【4つの特例ケース】

贈与税には基礎控除となる110万円を超えても、税金がかからないケースが大きく分けて、4つ挙げられます。

- 住宅取得等資金の贈与:最大1,200万円まで非課税

- 教育資金の一括贈与:最大1,500万円まで非課税

- 結婚・子育て資金の贈与:最大1,000万円まで非課税

- 相続時精算課税制度の活用:最大2,500万円まで非課税

- 配偶者控除の活用:最大2,110万円まで非課税

特別控除はそれぞれ適応条件が設けてあるため、誰でも活用できる訳ではありません。

その上、非課税枠に上限がない訳ではありませんので、上限を超えた課税価格には、同じように贈与税が課せられます。

特別控除の内容を把握しておくことで、実際に贈与する際に節税を行う事ができます。

住宅取得等資金の贈与|最大1,200万円まで非課税

住宅を新たに購入する際にその購入資金として、祖父や祖母等から贈与することで、支援してもらう場合に活用できる制度です。

住宅取得等資金の贈与は、時期によっても非課税枠の上限が異なるため、実際に贈与する場合は時期を考慮して行う必要があります。

また、この制度は贈与する側が祖父・祖母の2人いる場合などは、別々に適応を受けることができる上に、基礎控除も適応されます。

ただし、条件としてはもらう側のその年の合計所得が、2,000万円以下でなければいけません。

教育資金の一括贈与|最大1,500万円まで非課税

子供や孫の教育資金として一括で贈与したいと考えている方は、最大で1,500万円まで非課税で贈与できます。

ただし、1,500万円のうち塾や習い事等の費用に当てられる非課税枠は、最大で500万円までです。

実際に子や孫に教育資金として一括贈与する場合は、子名義の”教育資金口座”が必要であり、領収書を提出した上で資金を払い出すことになります。

また、受け取った側が30歳に達した時点で、教育資金口座内に残高が残っていた場合は、贈与税の対象となります。

結婚・子育て資金の贈与|最大1,000万円まで非課税

結婚や子育てにはまとまったお金がかかるものですが、結婚費用や子育て費用に関しても、贈与税に関する特別控除が活用できます。

結婚や子育てに関する贈与は、最大で1,000万円まで非課税となっています。

実際の非課税枠は、子1人につき1,000万円、結婚費用の場合は300万円です。

ただし、贈与を受け取る側の前年の所得が1,000万円を超えている場合は、適応されません。

また、贈与される財産は、金融機関に子供や孫の名義で”結婚・子育て資金口座”を開設した上で、領収書を提出し、資金を引き出す必要があります。

相続時精算課税制度の活用|最大2,500万円まで非課税

“相続時精算課税制度”とは、相続のタイミングで遺産として受け渡すのではなく、生前に贈与を行い贈与した人が亡くなった後、相続手続きを行う時に支払う制度です。

適応条件としては60歳以上の方が、20歳以上の子もしくは孫に贈与した場合、最大で2,500万円まで非課税になります。

また、贈与税率は最大で55%ですが、相続時精算課税制度では2,500万円を超えた課税価格に対しては、一律20%しかかかりません。

ただし、課税価格は相続財産と贈与財産の合計額で算出されるため、合計額が2,500万円を超えてしまうと、課税対象となります。

その他、相続時精算課税制度を利用してしまうと、暦年贈与が活用できない上に、途中で辞めてしまうこともできません。

配偶者控除の活用|最大2,110万円まで非課税

“贈与税の配偶者控除”は、婚姻期間が20年以上ある夫婦間に適応される制度です。

主に”居住用不動産を買うためのお金”に適応される制度であり、夫婦間で贈与する場合には、最大で2,110万円まで贈与税がかかりません。

実際には2,000万円が配偶者控除額であり、110万円は基礎控除にあたります。

贈与税の未申告がばれた際の主な3つのペナルティ

- 無申告加算税

- 重加算税

- 延滞税

贈与を受けた人が未申告だったとしても、すぐに税務署にバレることはありません。

しかし、大きな資産が動いた時は、税務署から”お尋ね”と書かれた文書が届きます。

回答自体は任意ではありますが、税務署はしっかりと状況把握した上で動くため、無視しても未申告はバレます。

また、相続のタイミングでも税務署は不可解な点があると、金銭調査を遡って行いますので、その時点でもバレる可能性があるでしょう。

脱税に関する問題はよくテレビ等で報道されるように、すぐにバレるものです。

後でバレてしまってからでは、更に大きな金額を支払うことになりかねません。

そのため、必ず税務署に申告するようにしましょう。

無申告加算税

“無申告加算税”とは、定められた申告の期限までに、申告をしなかった場合に課せられるペナルティです。

原則として納付すべき税額の50万円までは15%が加算され、50万円以上を超える金額には、20%の割合が別途加算されます。

重加算税

申告をしなかったことに対して、嘘の情報を伝えたり、書類等で不正を行うなどの行為を行なった場合には、無申告加算税に加えて”重加算税”が課せられます。

仮に税務署から送付されてきた”お尋ね”に関する文書に関して、嘘の回答を記載をし申告を逃れようとした場合、最大で50%の割合が重加算税として課されます。

延滞税

“延滞税”とは、納税をしなかった場合に課せられるペナルティです。

延滞税は法定納期限内の翌日から、完納するまでの日数に応じて課せれます。

延滞税が生じた場合には、納めるべきだった贈与税に加えて、加算税分を納めることになります。

まとめ

贈与税は、贈与額が基礎控除である110万円以下であれば、かかることはありません。

また、贈与税の計算式としては、以下の通りです。

(贈与を受けた財産の合計 ー 基礎控除額110万円 )× 贈与税の税率

課税価格にかかる贈与税率は最大で55%なので、節税を検討されている方は、ご紹介した特別控除が利用できるかご自身でも調べてみてください。

その他、個人での判断が難しい場合は、専門家(税理士やFP等)に一度相談することをおすすめします。

FPでも相続に関する相談を承っていますので、お気軽にお問い合わせください。

コメント