年末の住宅ローン残高から一定割合の所得税・住民税を控除する住宅ローン控除、利用している方も多いのではないでしょうか。

住宅ローン控除は住宅市場の動向や環境を考慮し、税制調査会の審議などを経て与党の閣議決定により毎年見直されています。

2022年度は期間が延長され、合計所得1000万円以下の世帯で一定期間に契約・入居した場合は床面積が50㎡から40㎡に要件が緩和となりました。

2021年現在の住宅ローン控除の概要や要件はどのようになっているのでしょうか?

2022年以降に制度の見直しはあるのでしょうか?

本記事では、住宅ローン控除の現況と要件・申請方法、2022年以降の住宅ローン控除の見直しについて解説していきます。

住宅ローン控除とは

住宅ローン控除とはローンを利用して住宅の新築・取得又は増改築を行った際に、契約時期と入居時期に応じて最大13年間、各年末の住宅ローン残高の一定割合を所得税・住民税から控除する制度です。

住宅を取得した方のローン金利の負担を軽減する目的の制度で、毎年末の住宅ローン残高と住宅の取得価格のうち、いずれか少ない方の金額の1%が一定期間所得税(所得税からは控除しきれない場合には、住民税からも一部控除)から控除されます。

| 居住開始時期 | 2019年10月~2022年12月 | |

| <個人間売買や経過措置により5%の消費税率が適用される場合> | <消費税率10%が適用される場合> | |

| 借入限度額 | 2,000万円(3,000万円) | 4,000万円(5,000万円) |

| 控除期間 | 10年間 | 13年間 |

| 最大控除額 | 200万円(300万円) | 480万円(600万円) |

| 住民税からの控除上限額 | 9.75万円/年 | 13.65万円/年 |

()内は新築・未使用の長期優良住宅・低炭素住宅の場合

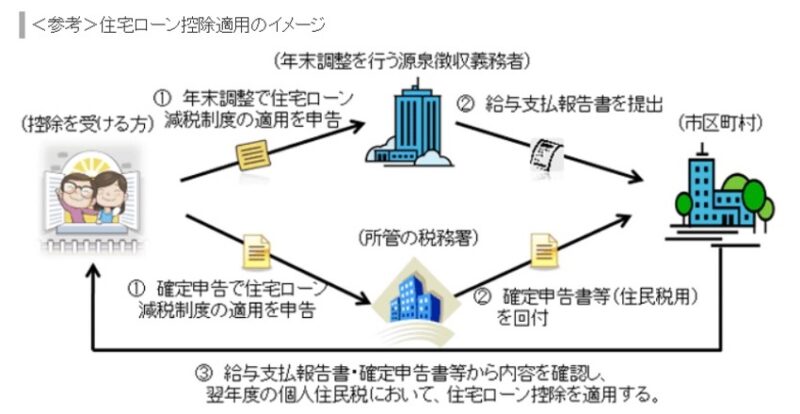

住宅ローン控除の申請方法

住宅ローン控除の適用を受けるためには、住宅を購入した翌年の1~3月中旬に確定申告を行い、所定の書類を税務署に提出する必要があります。

給与所得者(サラリーマン)は初年度のみ確定申告を行い、2年目以降は年末調整で控除を受けることが可能です。

必要書類は、一般住宅の場合は以下の通りとなります。

- 明細書

- 残高証明書

- 登記事項証明書、請負契約書の写し、売買契約書の写し等(家屋の新築又は取得年月日、家屋の新築工事の請負代金又は取得対価の額、家屋の床面積が50㎡以上であることを明らかにする書類)

- 給与等の源泉徴収票 ※サラリーマンの場合

- (中古住宅(木造:築20年超、マンション等:築25年以上のもの)を取得する場合)

- 耐震基準適合証明書、住宅性能評価書(耐震等級が1,2,3であるものに限る)の写し又は既存住宅売買瑕疵保険付保証明書

住宅ローン控除の適用要件

契約時期と入居時期に応じた適用可否、控除期間は以下の図の通りとなります。

「新型コロナウイルス感染症関係の適用弾力化措置」とは新型コロナの影響で入居が遅れた場合でも注文住宅の新築の注文住宅は2020年(令和2年)9月末、分譲住宅の取得等では2020年(令和2年)11月末までに入居すれば、控除期間は3年間延長されるというものです。

契約・入居時期に加え以下の要件も満たす必要があります。

- 自身の居住用物件であること

- 床面積が50㎡(一部40㎡※)以上である

- 住宅の引渡し又は工事完了から6ヶ月以内に居住の用に供すること

- ローンの借入期間が10年以上である

- 店舗等併用住宅の場合は、床面積の1/2以上が居住用であること

- 合計所得金額が3000万円以下であること

<既存住宅の場合>

築年数が一定以下である

| 木造 | 20年以内 |

| 耐火建築物(鉄筋コンクリート造、鉄骨鉄筋コンクリート造等) | 25年以内 |

耐震基準適合証明書がある、既存住宅売買瑕疵保険の加入などにより、一定の耐震基準を満たすことが証明される

<増改築等の場合>

工事費が100万円以上であることなど

※40㎡が適用される要件は下記の通り

| 契約期間 | 新築の注文住宅:2020年10月1日~2021年9月30日分譲住宅の取得等の場合:令和2年12月1日から令和3年11月30日まで |

| 入居期間 | 2021年1月1日から2022年12月31日まで |

| 合計所得金額 | 1000万円以下 |

床面積40㎡への緩和は、2021年度の税制改正の大綱で閣議決定されたもので、現行のローン控除における契約・入居期限も1年延長されました。

2022年にはどのような動きがあるのでしょうか?

2022年以降の住宅ローン控除はどうなる?

2021年の税制改正の大綱では、契約・入居期限が延長、床面積の要件が緩和されましたが2022年以降はどのような見直しや改正があるのでしょうか?

自民党・公明党が発表した「令和3年度税制改正大綱」によると、「住宅ローンの控除率が1%を下回る金利の借り入れ事例が多いことから、1%を上限に支払い利息を考慮した控除額を設定する等控除額や控除率を令和4年度税制改正大綱で見直す」との記載があります。

現在住宅ローンの金利が低く、金利1%以下の借り入れでは現行の住宅ローン控除の意図である「取得者の金利負担を軽減」という目的にそぐわないことから来年見直しを行う予定であると記されています。

よって2023年には控除率・控除額が見直される確率が高くなります。

加えて住宅ローン控除を含めた税制の特別措置は、「毎年必要性や政策課題をよく見極めた上で廃止を含めてゼロベースで見直しを行う」との記載があります。

「住宅市場に関わる対策については(中略)これまでの措置の実施状況や今後の住宅市場動向等を踏まえ、必要な対応を検討する」との事ですので、住宅市場の流通状況や地価の動向などから住宅ローン控除が見直される可能性があります。

なお2023年の税制改正に関する要望では、国土交通省が「住宅ローン減税等の住宅取得促進策に係る所要の措置」において住宅ローン控除に関する要望を提出しています。

「住宅取得環境は一段と厳しさを増している。」として「令和3(2021)年度末までに適用期限を迎える住宅ローン減税、住宅取得等資金に係る贈与税非課税措置、認定住宅に係る投資型減税等の税制特例措置について、必要な検討を行い、所要の措置を講じる必要がある。」要望を出しています。

国土交通省の要望が認められると住宅ローン控除の期限が延長になる可能性がありますが、他の減税制度が優先されると見送られる可能性もあります。

住宅ローン控除に関する最新情報は、毎年12月の上旬に発表される「税制改正大綱」をチェックすることで手に入ります。

今後の住宅ローン控除の動向が気になる方は、12月の「税制改正大綱」の発表を待ちましょう。

まとめ

住宅ローン控除は住宅を購入・取得する方の金利負担を軽減するための制度で、住宅市場の活発化・適正化を目的に行われています。

近年は住宅ローンの金利が低い事から、2023年には控除額・控除率の上限が見直される可能性が高いです。気になる方は12月の税制改正大綱をチェックしましょう。

この記事を参考の住宅ローン控除制度の概要や今後について知り、実際の場面で活かしていきましょう。

コメント